- 核心定义:它到底是什么?

- “混合”在哪里?—— 资产配置拆解

- “二级”是什么意思?—— 股票投资方式

- 主要特点与优势

- 主要风险与劣势

- 适合什么样的投资者?

- 如何挑选一只好的混债二级基金?

- 与其他常见基金类型的对比

核心定义:它到底是什么?

混合债券型二级基金(简称“混债二级基金”),是一种同时投资于债券和股票的混合型基金。

根据中国证监会的分类标准,它的官方全称是“混合债券型二级基金”,属于“混合型基金-偏债混合型”的子类别。

这是一只以债券为主要收益来源,但可以拿出一部分钱(通常不超过40%)去投资股票,以增强收益的基金,它追求的是在控制风险的前提下,获取比纯债基金更高的回报。

“混合”在哪里?—— 资产配置拆解

“混合”体现在其资产配置上,主要分为两大块:

-

债券部分(核心,大头):

- 投资比例: 通常占总资产的80%以上,是基金的“压舱石”。

- 债券类型: 主要投资于国债、金融债、企业债、公司债、可转换债券(可转债)等,这些债券能提供相对稳定的利息收入(票息收益),并且价格波动通常比股票小。

- 作用: 提供基础的收益,并起到稳定整个基金净值、降低风险的作用。

-

股票部分(增强,小头):

- 投资比例: 根据法规要求,其投资于股票、权证等权益类资产的比例不得超过基金资产的40%,在实际操作中,很多基金会将这个比例控制在20%-30%左右。

- 投资类型: 主要投资于A股市场的股票,基金经理会选择他们认为有上涨潜力的个股。

- 作用: 这是基金收益增强的来源,股票市场表现好时,这部分投资能带来超额收益,显著提升基金的整体回报。

“二级”是什么意思?—— 股票投资方式

这里的“二级”指的是基金参与股票市场的方式。

- 一级市场(一级投资): 指参与新股(IPO)的申购,通过打新,基金可以在上市初期获得相对安全的收益。

- 二级市场(二级投资): 指在已经上市的股票在证券交易所进行买卖交易,大部分基金的投资活动都发生在这里。

“混合债券型二级基金” 的“二级”二字,明确指出这只基金除了参与新股申购(一级市场)外,还可以直接在二级市场上买卖股票。

这和它的“近亲”——“混合债券型一级基金” 的关键区别在于:

- 一级基金: 只能参与新股申购,不能直接在二级市场买卖股票。

- 二级基金: 既能参与新股申购,也能直接买卖股票。

二级基金的股票投资策略更灵活,潜在收益空间也更大,但相应的风险也更高。

主要特点与优势

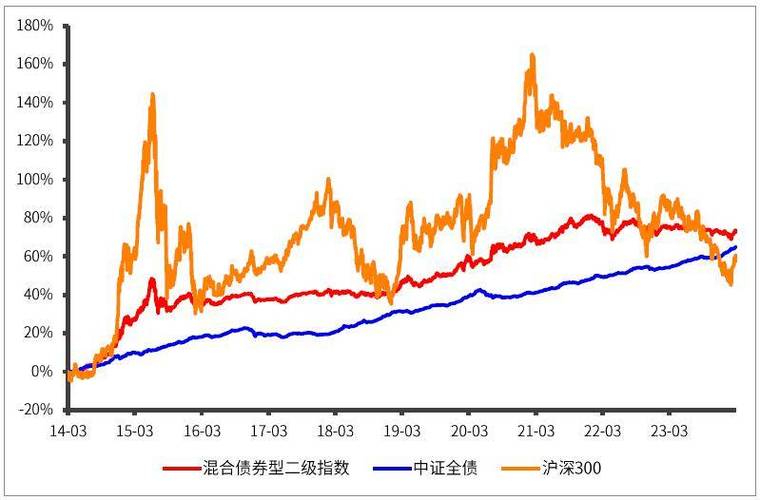

- 风险收益特征介于股债之间: 风险和预期收益高于纯债基金,但低于股票型基金和偏股混合型基金,是一种“进可攻,退可守”的资产。

- 攻守兼备:

- 守: 债券部分提供了稳定的基础收益和下行保护,在股市低迷时,基金的净值回撤通常会比股票型基金小得多。

- 攻: 股票部分捕捉市场上涨机会,为基金带来弹性收益,在股市走强时,其涨幅往往能跑赢纯债基金。

- 专业管理: 由基金经理负责股债仓位的动态调整,投资者无需自己研究复杂的宏观市场和个股。

- 分散投资: 同时投资于一篮子债券和股票,有效分散了单一资产或单一股票的非系统性风险。

主要风险与劣势

- 市场风险:

- 股市风险: 股票部分会承担股市波动的风险,如果股市大幅下跌,即使债券部分表现稳健,基金的整体净值也可能出现明显回撤。

- 债市风险: 债券价格也会受利率、信用等因素影响而下跌,从而拖累基金净值。

- 管理风险: 基金经理的选股和择时能力至关重要,如果基金经理判断失误,导致股票部分表现不佳,基金可能会“两头不讨好”,既没跑赢纯债基金,又没享受到股市上涨。

- 波动性: 虽然比股票基金平稳,但其净值波动依然存在,并非保本产品,短期内可能会有亏损。

- 费用: 作为主动管理型基金,它需要支付比纯债基金或指数基金更高的管理费和托管费。

适合什么样的投资者?

混债二级基金非常适合以下类型的投资者:

- 稳健型投资者: 风险承受能力中等,希望获得比银行存款、纯债基金更高收益,但又无法承受股票基金巨大波动的投资者。

- 资产配置需求者: 希望在投资组合中加入一个“稳健增强”的资产,用来平衡整个组合的风险和收益,它可以作为股票资产的“减震器”。

- 理财进阶者: 已经投资了货币基金、纯债基金,希望尝试更高一点收益,但又不敢直接踏入股市的投资者。

- 长期投资者: 计划进行3-5年甚至更长期投资的投资者,可以平滑短期市场波动带来的影响。

如何挑选一只好的混债二级基金?

挑选时可以从以下几个维度考察:

- 看基金经理: 这是最重要的因素,关注其从业年限、历史业绩(尤其是在不同市场环境下的表现)、投资风格是否稳定。

- 看历史业绩与回撤:

- 长期业绩: 查看基金近1年、3年、5年的年化回报率,并与同类基金及业绩比较基准(通常是“中债综合指数 X% + 沪深300指数 Y%”)进行比较。

- 最大回撤: 查看基金历史最大回撤,了解其在极端市场情况下的抗风险能力,回撤越小,说明控制风险的能力越强。

- 看资产配置与投资风格:

- 股票仓位: 观察其股票仓位的历史变化,了解基金经理是积极还是保守。

- 行业分布: 了解其重仓的行业,是否符合当前的市场热点或你的判断。

- 看基金规模: 规模不宜过小(如低于2亿),可能面临清盘风险;也不宜过大(如超过百亿),可能影响操作的灵活性。

- 看费用: 比较不同基金的管理费、托管费,选择费率较低的产品。

与其他常见基金类型的对比

| 基金类型 |

主要投资标的 |

预期收益 |

风险水平 |

适合人群 |

| 货币基金 |

短期货币工具(如存款、国债) |

极低,略高于活期存款 |

极低,几乎无风险 |

短期资金存放、流动性管理 |

| 纯债基金 |

各类债券(不投股票) |

低到中等,稳健 |

低,受债市影响 |

追求稳健收益的保守型投资者 |

| 混合债券型二级基金 |

债券为主(>80%)+ 股票为辅(≤40%) |

中等,有弹性 |

中等,受股债双市影响 |

稳健型、追求攻守兼备的投资者 |

| 偏股混合型基金 |

股票为主(>60%)+ 债券为辅 |

较高 |

较高,主要受股市影响 |

积极型、能承受较大波动的投资者 |

| 股票型基金 |

股票(>80%) |

高 |

高,波动巨大 |

风险承受能力强,追求高增长的投资者 |

混合债券型二级基金是一个非常优秀的“理财中间产品”,它完美地平衡了收益性和安全性,为那些既想获得超越纯债的回报,又对风险高度敏感的投资者提供了一个理想的选择。

对于希望构建一个“核心-卫星”投资组合的投资者来说,混债二级基金可以作为“核心”部分,提供稳健的基础收益;而股票型基金可以作为“卫星”部分,博取更高的增长潜力。