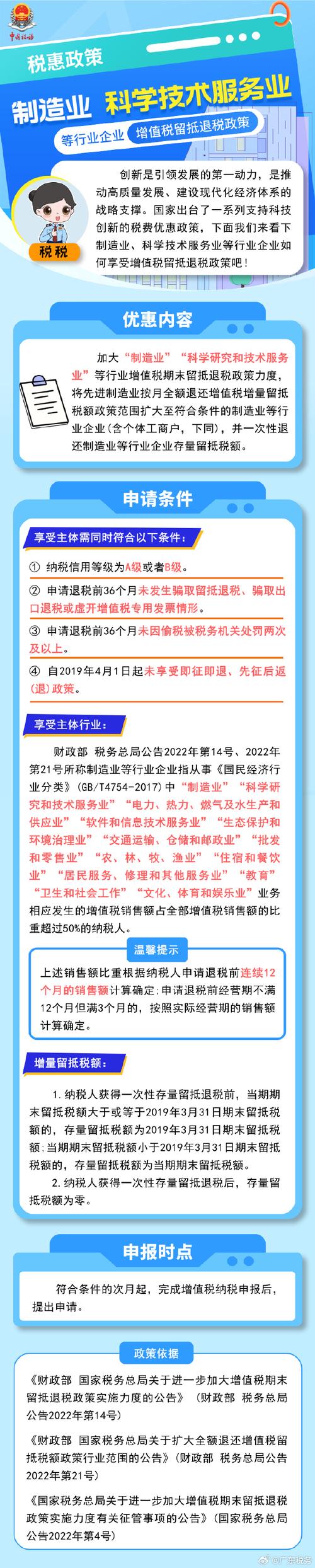

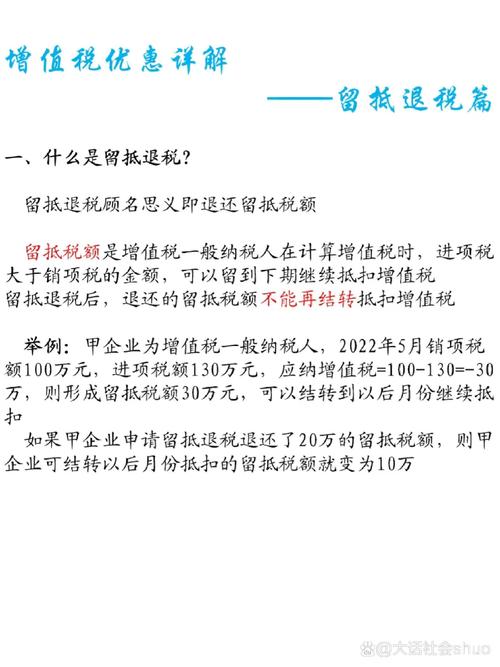

税留抵退税政策主要涉及先进制造业、现代服务业以及部分受疫情影响较大的行业,如小微企业和

财政部和税务总局发布的相关政策,以下行业可以享受增值税留抵退税政策,具体如下:

适用增值税留抵退税的行业范围

-

制造业

- 行业说明:包括各类机械设备制造、电子产品制造、汽车制造等企业,这些企业通常在购进原材料、设备等方面有较大的进项税额,容易产生留抵税额。

- 政策依据:《财政部 税务总局关于进一步加大增值税期末留抵退税政策实施力度的公告》(2022年第14号)。

-

批发和零售业

- 行业说明:涵盖商品批发、零售业务,包括超市、百货商场、电商平台等,这些企业在采购商品时会产生大量进项税额,销售过程中可能因市场波动等原因导致销项税额不足,从而产生留抵税额。

- 政策依据:《财政部 税务总局关于扩大全额退还增值税留抵税额政策行业范围的公告》(2022年第21号)。

-

农、林、牧、渔业

- 行业说明:涉及农业生产、林业种植、畜牧业养殖、渔业捕捞等相关企业,这些行业的生产经营周期较长,前期投入较大,进项税额累积较多,容易出现留抵税额。

- 政策依据:《财政部 税务总局关于扩大全额退还增值税留抵税额政策行业范围的公告》(2022年第21号)。

-

住宿和餐饮业

- 行业说明:包括酒店、宾馆、餐厅、饭店等提供住宿和餐饮服务的企业,这些企业在装修、设备购置等方面有较大支出,进项税额较多,而经营过程中可能因季节性因素或市场变化导致销项税额不稳定,产生留抵税额。

- 政策依据:《财政部 税务总局关于扩大全额退还增值税留抵税额政策行业范围的公告》(2022年第21号)。

-

居民服务、修理和其他服务业

- 行业说明:如家政服务、维修服务、美容美发、洗衣服务等企业,这些企业的经营活动中,购买设备、材料等会产生进项税额,但由于服务行业的销售特点,销项税额可能相对较少,容易形成留抵税额。

- 政策依据:《财政部 税务总局关于扩大全额退还增值税留抵税额政策行业范围的公告》(2022年第21号)。

-

教育和卫生和社会工作

- 行业说明:教育机构(如学校、培训机构)、医疗机构、养老服务机构等,这些机构在建设和发展过程中有较大的资金投入,进项税额较多,同时其收费可能受到政策限制,销项税额有限,导致留抵税额产生。

- 政策依据:《财政部 税务总局关于扩大全额退还增值税留抵税额政策行业范围的公告》(2022年第21号)。

-

文化、体育和娱乐业

- 行业说明:包括影视制作、演艺经纪、体育赛事组织、旅游景区开发等企业,这些行业的前期策划、场地建设、设备购置等环节投入大,进项税额高,而收入可能具有不确定性,容易出现留抵税额。

- 政策依据:《财政部 税务总局关于扩大全额退还增值税留抵税额政策行业范围的公告》(2022年第21号)。

-

科学研究和技术服务业

- 行业说明:主要从事技术研发、咨询服务、信息技术服务等业务的企业,这些企业在研发设备购置、技术研发投入等方面有较大支出,进项税额较多,而技术服务的收入实现可能存在一定的滞后性,容易产生留抵税额。

- 政策依据:《财政部 税务总局关于进一步加大增值税期末留抵退税政策实施力度的公告》(2022年第14号)。

-

电力、热力、燃气及水生产和供应业

- 行业说明:涉及电力生产、热力供应、燃气供应、自来水生产等企业,这些行业的基础设施建设和生产设备购置成本高昂,进项税额大,而销售价格受到政府管制,销项税额相对稳定,可能导致留抵税额积累。

- 政策依据:《财政部 税务总局关于进一步加大增值税期末留抵退税政策实施力度的公告》(2022年第14号)。

-

软件和信息技术服务业

- 行业说明:包括软件开发、信息系统集成、数据处理等企业,这些企业在技术研发、设备采购等方面投入较大,进项税额多,但软件产品的销售周期可能较长,销项税额增长缓慢,容易形成留抵税额。

- 政策依据:《财政部 税务总局关于进一步加大增值税期末留抵退税政策实施力度的公告》(2022年第14号)。

-

生态保护和环境治理业

- 行业说明:从事环境治理工程、生态保护项目等相关企业,这些项目的建设周期长,前期投入大,进项税额累积较多,而项目收益可能在一定时期后才能体现,导致留抵税额产生。

- 政策依据:《财政部 税务总局关于进一步加大增值税期末留抵退税政策实施力度的公告》(2022年第14号)。

-

交通运输、仓储和邮政业

- 行业说明:如物流企业、快递公司、运输公司、仓储服务商等,这些企业在车辆购置、场地租赁、设备采购等方面有较大支出,进项税额较多,但运输价格竞争激烈,销项税额可能不足以抵扣进项税额,从而产生留抵税额。

- 政策依据:《财政部 税务总局关于进一步加大增值税期末留抵退税政策实施力度的公告》(2022年第14号)。

相关条件及注意事项

-

信用等级要求:纳税信用等级需为A级或者B级。

-

违规记录限制:申请退税前36个月未发生骗取留抵退税、骗取出口退税或虚开增值税专用发票情形,且未因偷税被税务机关处罚两次及以上。

-

政策享受限制:2019年4月1日起未享受即征即退、先征后返(退)政策。

-

销售额占比计算:纳税人从事上述多项业务的,以相关业务增值税销售额加总计算销售额占比,确定是否属于可享受退税行业,销售额比重根据申请退税前连续12个月的销售额计算确定;申请退税前经营期不满12个月但满3个月的,按照实际经营期的销售额计算确定。

不适用留抵退税的行业

-

采矿业

-

建筑业

-

金融业

-

房地产业

-

租赁和商务服务业

-

公共管理、社会保障和社会组织

-

国际组织

相关问题与解答