税固定资产涉及的税有:购进时的进项税额可抵扣,销售时按适用税率

| 情形 | 税率或征收率 | 计税方式 | 发票开具 |

|---|---|---|---|

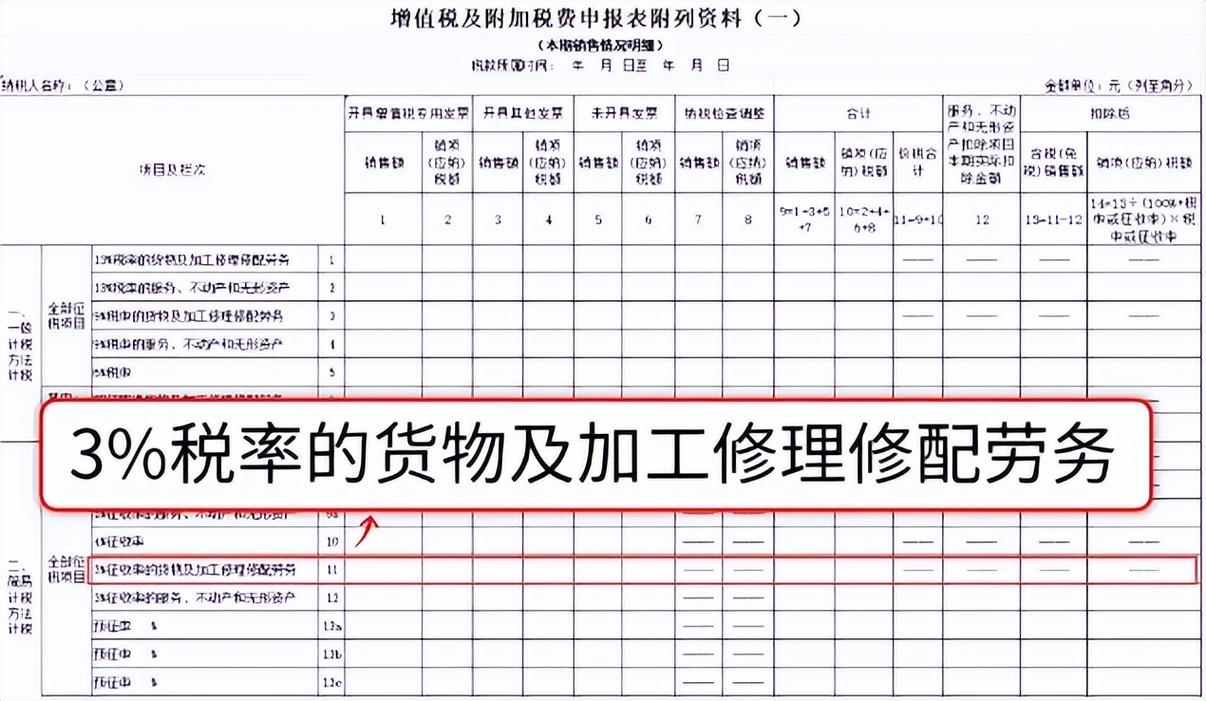

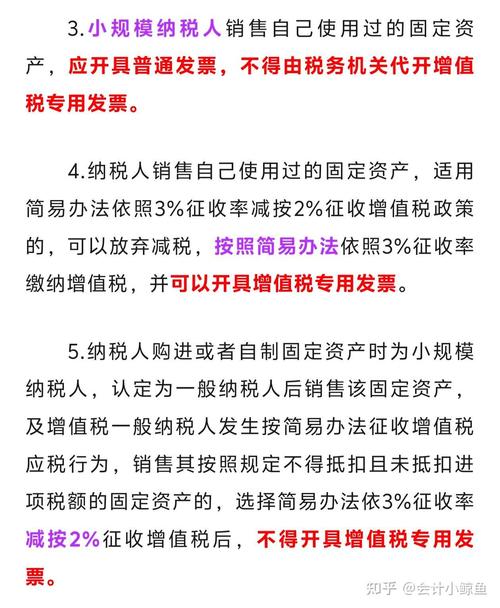

| 销售2009年1月1日以后购进或者自制的固定资产(已抵扣进项税额) | 适用税率(如13%) | 按适用税率计算增值税 | 可开具增值税专用发票 |

| 销售2009年1月1日以后购进或者自制的固定资产(未抵扣进项税额) | 简易办法依照3%征收率减按2%征收增值税 | 应纳税额 = 销售收入÷(1 + 3%)×2% | 开具普通发票 |

| 销售2008年12月31日以前购进、自制的固定资产(未纳入扩大增值税抵扣范围试点) | 按照3%征收率减按2%征收增值税 | 应纳税额 = 销售额÷(1 + 3%)×2% | 开具普通发票 |

| 销售自己使用过的、纳入营改增试点之日前取得的固定资产 | 按照现行旧货相关增值税政策执行,即按简易办法依照3%征收率减按2%征收增值税 | 应纳税额 = 销售额÷(1 + 3%)×2% | 开具普通发票 |

| 情形 | 征收率 | 计税方式 | 发票开具 |

|---|---|---|---|

| 一般情况下 | 3%征收率减按2%征收增值税 | 应纳税额 = 销售额÷(1 + 3%)×2% | 开具普通发票 |

| 自2023年1月1日至2027年12月31日期间 | 减按1%征收率征收增值税 | 应纳税额 = 销售额÷(1 + 1%)×1% | 开具普通发票 |

企业所得税:企业拥有的固定资产在计提折旧时,相关折旧费用可纳入企业的成本或费用,从而抵扣企业的应纳税所得额。

房产税:对于房产类固定资产,需要缴纳房产税,根据房产的价值和地区税率计算。

印花税:在某些情况下,如固定资产的产权转移等,可能涉及印花税,但在初始购置环节一般不涉及。

增值税固定资产涉及的税种及税率较为复杂,具体税务处理需根据固定资产的性质、购买时间、企业类型等因素综合判断,建议企业在处理相关业务时咨询专业税务人员或当地税务机关,以确保合规纳税。

问题一:一般纳税人销售已抵扣进项税额的固定资产,如何计算增值税?

解答:一般纳税人销售已抵扣进项税额的固定资产,按照适用税率(如13%)计算增值税,应纳税额 = 销售收入 × 适用税率。

问题二:小规模纳税人在2023年期间销售自己使用过的固定资产,增值税征收率是多少?

解答:自2023年1月1日至2027年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,减按1%征收率征收增值税。