税务法律法规是“理论地图”和“游戏规则”,而税务实务是“驾驶技能”和“实战演练”。

- 税务法律法规:告诉你“什么是税”、“该交多少税”、“有什么优惠政策”、“不遵守会有什么后果”,它是静态的、成文的、具有普遍约束力的规则。

- 税务实务:告诉你“在具体业务场景下,如何应用这些规则”、“如何填写申报表”、“如何应对税务检查”、“如何进行税务筹划”,它是动态的、具体的、需要经验和技巧的实践。

下面我将从几个维度,详细阐述这两者的结合。

核心法律法规框架(理论地图)

这是所有税务工作的基础,中国的税收法律体系是一个金字塔结构:

-

第一层:法律

- 《中华人民共和国税收征收管理法》:税收领域的“基本法”,规定了税务机关和纳税人的权利义务、税务管理、税款征收、税务检查、法律责任等程序性内容。

- 各税种实体法:如《中华人民共和国企业所得税法》、《中华人民共和国个人所得税法》、《中华人民共和国增值税法》、《中华人民共和国消费税法》等,规定了各税种的纳税人、征税对象、税率、计税依据、税收优惠等实体性内容。

-

第二层:行政法规

由国务院制定,如《中华人民共和国增值税暂行条例》、《中华人民共和国企业所得税法实施条例》等,是对上位法律的具体化。

-

第三层:部门规章和规范性文件

- 由财政部、国家税务总局等部委发布,数量最多、更新最快、最具体。

- 国家税务总局公告:这是日常实务中最常见的文件,如《lt;企业所得税税前扣除凭证管理办法>的公告》(国家税务总局公告2025年第28号)。

- 财政部、国家税务总局联合发文:如各类税收优惠政策的通知。

- 规范性文件:如操作指南、批复、函复等。

实务要点:税务人员必须具备持续学习和追踪最新法规公告的能力,因为税收政策,尤其是优惠政策,变化非常快。

主要税种的“法律+实务”结合点

我们以几个核心税种为例,看看法律如何落地为实务操作。

增值税

-

法律法规核心:

- 纳税人:分为一般纳税人和小规模纳税人。

- 税率/征收率:13%、9%、6%以及5%、3%等征收率。

- 征税范围:销售货物、劳务、服务、无形资产、不动产。

- 进项税额抵扣:规定了哪些进项税可以抵扣,哪些不可以(如用于简易计税、免税、集体福利等)。

-

实务操作:

- 纳税人身份选择:新成立的公司,法律给了你选择权,实务中,需要根据预计的年销售额、客户方是否需要专票、成本结构中的可抵扣比例等因素,测算哪种身份更有利。

- 发票管理:

- 法律要求:应税业务必须开具发票。

- 实务操作:何时开具(是发生时还是收款时?)、如何正确选择编码和税率、收到专票后如何进行“勾选认证”、发现发票错误如何处理(作废或红冲),这是增值税实务中最频繁、最容易出错的地方。

- 进项税额转出:

- 法律要求:用于不得抵扣项目的进项税额需转出。

- 实务操作:公司购买的既用于生产又用于员工福利的办公电脑,其进项税如何进行准确转出?实务中需要建立台账,准确划分用途,计算转出金额。

- 纳税申报:根据《增值税纳税申报表》的格式,将销项税额、进项税额、进项税额转出等数据准确填列,并完成申报。

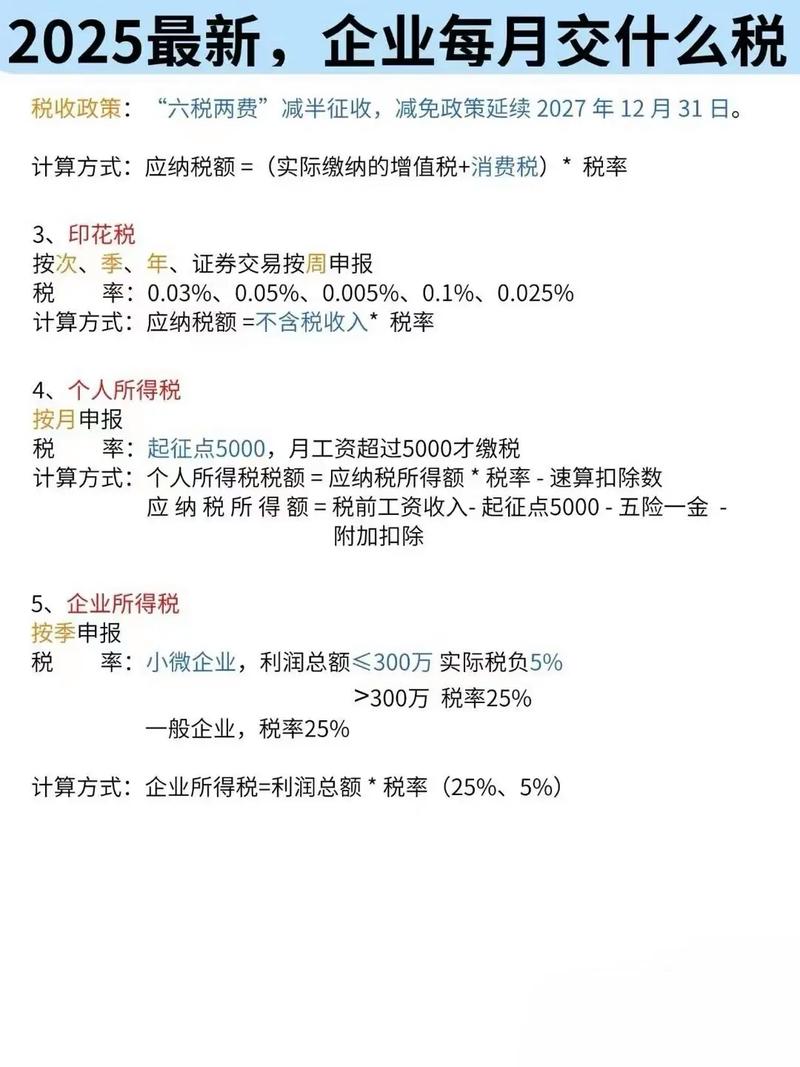

企业所得税

-

法律法规核心:

- 收入总额:包括销售货物收入、提供劳务收入、转让财产收入、股息红利收入等。

- 扣除原则:权责发生制原则、相关性原则、合理性原则。

- 扣除范围:成本、费用、税金、损失等,最重要的是《企业所得税税前扣除凭证管理办法》。

- 税收优惠:研发费用加计扣除、高新技术企业优惠、小型微利企业优惠等。

-

实务操作:

- 税前扣除凭证管理:

- 法律要求:企业支出必须取得合规凭证才能税前扣除。

- 实务操作:什么是“合规凭证”?主要是发票,但有些情况无法取得发票,如小额零星交易(可使用收款凭证)、对方为政府机关或事业单位(可使用财政票据)、对方为境外企业(可使用缴税凭证)等,实务中如何判断、如何准备辅助资料,是企业所得税管理的核心。

- 业务招待费:

- 法律规定:按发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。

- 实务操作:会计人员需要在年底汇算清缴前,对全年的业务招待费进行测算,看是否超标,超标部分需要进行纳税调增,这直接影响企业的应纳税所得额。

- 研发费用加计扣除:

- 法律规定:为开发新技术、新产品、新工艺发生的研发费用,可以在实际发生额的基础上,再加计一定比例(如100%)在税前扣除。

- 实务操作:这不仅仅是财务部门的事,需要研发、项目、人事等多部门协同,实务中必须设立专门的项目台账,准确归集人员人工、直接投入、折旧费用等,并按规定留存备查资料,以应对税务机关的后续核查。

个人所得税

-

法律法规核心:

- 综合所得与分类所得:工资薪金、劳务报酬、稿酬、特许权使用费四项为综合所得,按年汇算清缴。

- 专项扣除:三险一金。

- 专项附加扣除:子女教育、继续教育、大病医疗、住房贷款利息/住房租金、赡养老人等。

- 预扣预缴:由支付方(如公司)在支付时预扣税款。

-

实务操作:

- 个税申报:

- 法律要求:公司作为扣缴义务人,必须每月为员工申报并代扣代缴个税。

- 实务操作:HR和财务需要收集员工的专项附加扣除信息(通过“个人所得税”APP),并在每月申报时准确录入,员工入职、离职、薪资变动、信息变更等,都会影响申报的准确性。

- 年终奖(全年一次性奖金):

- 法律规定:可以选择单独计税或并入当年综合所得计税。

- 实务操作:这是一个经典的税务筹划点,公司需要为员工测算两种方式下,哪种方式税负更低,2025年底政策延续,但未来有不确定性,实务中需要动态关注政策变化。

税务风险与争议解决

- 法律法规基础:《税收征管法》中关于税务检查、税务行政处罚(如罚款、滞纳金)、行政复议、行政诉讼的规定。

- 实务应对:

- 税务稽查:当税务机关前来检查时,企业应如何应对?谁对接?需要准备哪些资料(账簿、凭证、合同等)?如何进行陈述申辩?这需要企业内部流程清晰,人员专业。

- 税务争议:如果对税务机关的处理决定不服,如何启动行政复议或行政诉讼?这需要扎实的法律和税务知识,清晰的逻辑和充分的证据。

如何将两者结合

- 以法律为纲,以案例为目:学习《企业所得税法》时,不要只看法条,要结合“业务招待费超标”、“会议费不合规”等真实案例来理解其应用场景和后果。

- 从申报表反推法律依据:拿到一份《企业所得税年度纳税申报表(A类)》,思考每一个项目(如A105000纳税调整项目明细表)背后对应的是哪一条税法规定或公告,这是将理论和实践连接起来的绝佳方法。

- 关注“程序性”规定:税法不仅有实体规定,更有大量程序性规定(如发票开具时限、申报期限、备查资料留存),这些在实务中是硬性要求,不遵守就会产生风险。

- 培养“筹划”思维:在理解法律允许的范围内,思考如何通过合理的业务安排、合同签订、组织架构设计等,来降低整体税负,利用区域性税收优惠政策、选择合适的组织形式等。

- 保持持续学习:税收政策日新月异,只有不断学习最新的法规公告、解读和案例,才能跟上实务发展的步伐。

税务法律法规是骨架,税务实务是血肉,两者相辅相成,缺一不可,一个优秀的税务从业者,必然是既能深刻理解法律精神,又能灵活处理复杂实务的“多面手”。