所得税不包括个人所得税、增值税等。

税前不能扣除项目

- 向投资者支付的股息、红利等权益性投资收益款项:这是对投资者的利润分配,不属于企业的经营成本,不能在税前扣除。

- 企业所得税税款:本身就是基于应纳税所得额计算得出的,不能再重复扣除。

- 税收滞纳金:是因未按时纳税而产生的额外费用,不属于正常的经营支出范畴,不得扣除。

- 罚金、罚款和被没收财物的损失:例如企业因违反法律法规被处以的罚款等,并非与生产经营直接相关的合理支出,不能扣除,但企业按照经济合同规定支付的违约金(包括银行罚息)、罚款和诉讼费等可以扣除。

- 超过规定标准的捐赠支出:企业的公益性捐赠支出在年度利润总额12%以内的部分准予扣除,超过部分以及非公益性捐赠支出均不得扣除。

- 赞助支出:与企业生产经营活动无关的非广告性质赞助支出不得扣除。

- 未经核定的准备金支出:不符合国务院财政、税务主管部门规定的各项资产减值准备、风险准备等准备金支出,未经税务机关核定不得扣除。

- 企业之间支付的管理费、企业内营业机构之间支付的租金和特许权使用费,以及非银行企业内营业机构之间支付的利息:这些属于企业内部的费用流转,不符合税前扣除规定。

- 与取得收入无关的其他支出:例如企业负责人的个人消费等与企业经营收入无关联的支出,不能扣除。

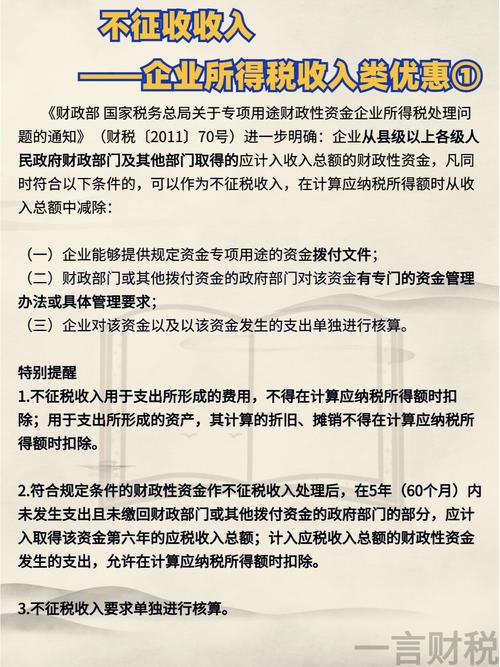

不征税收入项目

- 财政拨款:各级人民政府对企业的财政拨款,属于不征税收入。

- 依法收取并纳入财政管理的行政事业性收费、政府性基金:企业按规定从政府取得的此类收入,不计入应纳税所得额。

- 国务院规定的其他不征税收入:由国务院另行规定的其他特殊不征税收入项目。

相关问题与解答

企业的所有罚款都不能在企业所得税前扣除吗?

答:不是的,企业因违反法律法规被处以的罚款,如环保罚款、税收违法罚款等,不得在税前扣除;但企业按照经济合同规定支付的违约金(包括银行罚息)、罚款和诉讼费等,是可以扣除的。

企业发生的捐赠支出一律不得在税前扣除吗?

答:不是,企业的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后三年内在计算应纳税所得额时扣除。