售后回租是一种特殊的融资租赁业务,其核心是“资产出售”和“资产租回”两个环节的组合,由于其同时涉及销售和租赁两种行为,税务处理相对复杂,尤其是在中国“营改增”之后,主要围绕增值税和企业所得税两大税种展开。

下面我将从业务模式入手,分步拆解其税务处理要点。

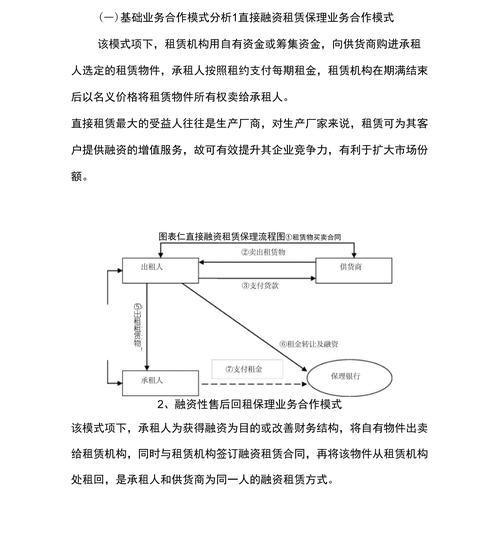

业务模式简述

- 承租人(卖方):拥有某项资产(如设备、房产)的企业。

- 出租人(买方):通常是专业的租赁公司或金融机构。

- 交易流程:

- 第一步(出售):承租人将自己的资产出售给出租人,并从出租人处获得一笔资产转让款。

- 第二步(租回):承租人作为承租人,再将该资产从出租人处租回,并按期支付租金。

从经济实质上看,承租人并未放弃对资产的使用权,其主要目的是为了盘活存量资产、获取流动资金,而出租人则提供了一笔以该资产为抵押的融资。

增值税处理

增值税是售后回租业务中税务处理最核心、最复杂的部分,关键在于判断该交易是“融资性售后回租”还是“经营性售后回租”,根据财税〔2025〕36号文及其后续规定,目前主流观点和税务实践倾向于将其定性为“贷款服务”。

核心定性:融资性售后回租属于“贷款服务”

根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2025〕36号)附件1《营业税改征增值税试点实施办法》的规定:

- 贷款服务,是指将资金贷与他人使用而取得利息收入的业务。

- 融资性售后回租,是指承租方以融资为目的将资产出售给经批准从事融资租赁业务的企业后,又将该项资产从该融资租赁企业租回的行为。

融资性售后回租中,出租人(租赁公司)向承租人收取的利息性质的费用,属于“贷款服务”,其增值税处理应遵循金融服务的相关规定。

增值税具体处理

出租人(租赁公司)的税务处理

- 征税范围:向承租人收取的全部价款和价外费用,扣除支付的借款利息(或发行债券利息)和车辆购置税后的余额为销售额。

- 公式:销售额 = 收取的全部价款和价外费用 - 借款利息 - 车辆购置税

- 税率:提供贷款服务属于金融服务,适用6%的增值税税率。

- 发票开具:

- 出租人向承租人收取利息性质的租金时,应开具“增值税专用发票”。

- 发票的“货物或应税、劳务、服务名称”应开具为“贷款服务”,而不是“租赁服务”,这是区分经营性租赁和融资性租赁的关键。

承租人(卖方)的税务处理

- 进项税额抵扣:

- 承租人从出租人处收到的“贷款服务”增值税专用发票,其注明的增值税额不得从销项税额中抵扣。

- 政策依据:纳税人购进贷款服务的进项税额不得抵扣,这是为了防止企业通过融资性售后回租进行“税收套利”,即用资产出售的销项去抵融资的进项。

- 资产出售环节的税务处理:

- 承租人出售资产,会产生增值税销项税额(如果资产是动产)或土地增值税/增值税(如果资产是不动产)。

- 动产:按销售动产处理,适用13%的税率(根据资产类型)。

- 不动产:按销售不动产处理,涉及增值税(5%或9%)、土地增值税、印花税、企业所得税等。

- 注意:资产出售环节的税务处理是独立于后续融资租赁环节的。

企业所得税处理

企业所得税的处理主要遵循“交易实质重于形式”的原则,即穿透交易的表面形式,按照其经济实质进行税务处理。

承租人(卖方)的税务处理

这是企业所得税处理的关键,核心在于资产出售环节产生的损益如何处理。

-

资产转让所得/损失的确认:

- 承租人将资产出售给出租人,会产生资产的公允价值与计税基础之间的差额,即转让所得或损失。

- 转让所得 = 资产售价 - 资产计税基础 - 相关税费

- 税务处理:根据国家税务总局公告2010年第13号的规定,企业如果进行融资性售后回租交易,承租人出售资产的行为,不确认为销售收入,对资产转让损益不并入当应纳税所得额,而是作为“递延收益”处理。

-

递延收益的摊销:

- 上述“递延收益”应在租赁期内,按照租金支付比例进行分摊,分期计入当期应纳税所得额。

- 简单理解:企业将资产卖了个高价,赚了钱,但这笔钱不是一次性确认的利润,而是随着未来租金的支付,慢慢分期确认收入,这体现了权责发生制和收入成本配比原则。

-

租金的税前扣除:

- 承租人支付给出租人的租金,属于与生产经营相关的、合理的支出,可以在计算企业所得税时税前扣除。

- 扣除凭证:必须取得出租人开具的合规的增值税发票(即“贷款服务”发票)。

出租人(买方)的税务处理

- 资产计税基础的确认:

- 出租人购入资产,其计税基础为购买价款加上相关税费。

- 租金收入的确认:

- 出租人收取的租金,属于提供贷款服务取得的利息收入,应在合同约定的应付租金日期确认收入的实现。

- 资产折旧的计提:

- 出租人作为资产的法律所有者,应按规定对该资产计提折旧或摊销,这部分折旧/摊销费用可以在税前扣除。

- 注意:出租人的收入是利息收入,成本是资产折旧和资金成本(如借款利息),二者在税前进行匹配。

总结与案例要点

| 环节 |

主体 |

税种 |

核心处理要点 |

| 资产出售 |

承租人(卖方) |

增值税 |

按销售动产/不动产处理,确认销项税额。 |

|

|

企业所得税 |

转让损益不确认为当期损益,而是作为“递延收益”处理。 |

|

出租人(买方) |

增值税 |

取得资产,不产生销项税额(除非有特殊规定)。 |

|

|

企业所得税 |

资产按购买价款确认计税基础,并开始计提折旧。 |

| 资产租回 |

出租人(卖方) |

增值税 |

收到的“贷款服务”发票,进项税额不得抵扣。 |

|

|

企业所得税 |

支付的租金作为费用税前扣除,递延收益在租赁期内按租金支付比例分期确认收入。 |

|

出租人(买方) |

增值税 |

收取的租金按“贷款服务”缴纳增值税(销售额=利息总额),开具“贷款服务”发票。 |

|

|

企业所得税 |

收到的利息收入分期确认,计提的资产折旧作为成本税前扣除。 |

特别提示

- 不动产售后回租:如果租赁标的物是不动产(如厂房、写字楼),其增值税处理更为复杂,根据财税〔2025〕36号文,纳税人转让2025年4月30日前取得的不动产,可以选择简易计税方法(5%征收率),出租人和承租人需要根据不动产的取得时间,选择合适的计税方法。

- 政策变化风险:税收政策可能随经济形势和监管需要而调整,在进行重大交易前,务必咨询专业的税务顾问或主管税务机关,获取最新的政策解读和操作指引。

- 合同约定:交易合同是税务处理的重要依据,合同中应清晰界定交易性质、付款方式、权属转移时点等关键条款,以避免潜在的税务争议。

希望这份详细的解析能帮助您理解售后回租业务的税务处理,这是一个专业性很强的领域,实际操作中务必结合具体案例和最新政策进行审慎判断。