税务行政处罚是指税务机关依法对违反税收法律、行政法规、规章,但尚未构成犯罪的公民、法人或其他组织实施的制裁,其种类多样,处罚的轻重主要取决于违法行为的性质、情节严重程度以及是否及时纠正。

以下是主要的税务违法行政处罚类型,从轻微到严重进行分类说明:

警告类处罚

这是最轻微的行政处罚形式,通常适用于情节较轻、初次违法并及时改正的行为。

- 适用情形:纳税人未按规定办理税务登记、未按规定设置和保管账簿凭证等情节轻微的情况。

- 作用:主要是对违法行为进行书面谴责,使其认识到错误,起到教育和警示作用。

罚款类处罚

这是税务行政处罚中最常见、适用范围最广的一种,也是税务机关运用最多的手段,罚款数额的计算方式多样。

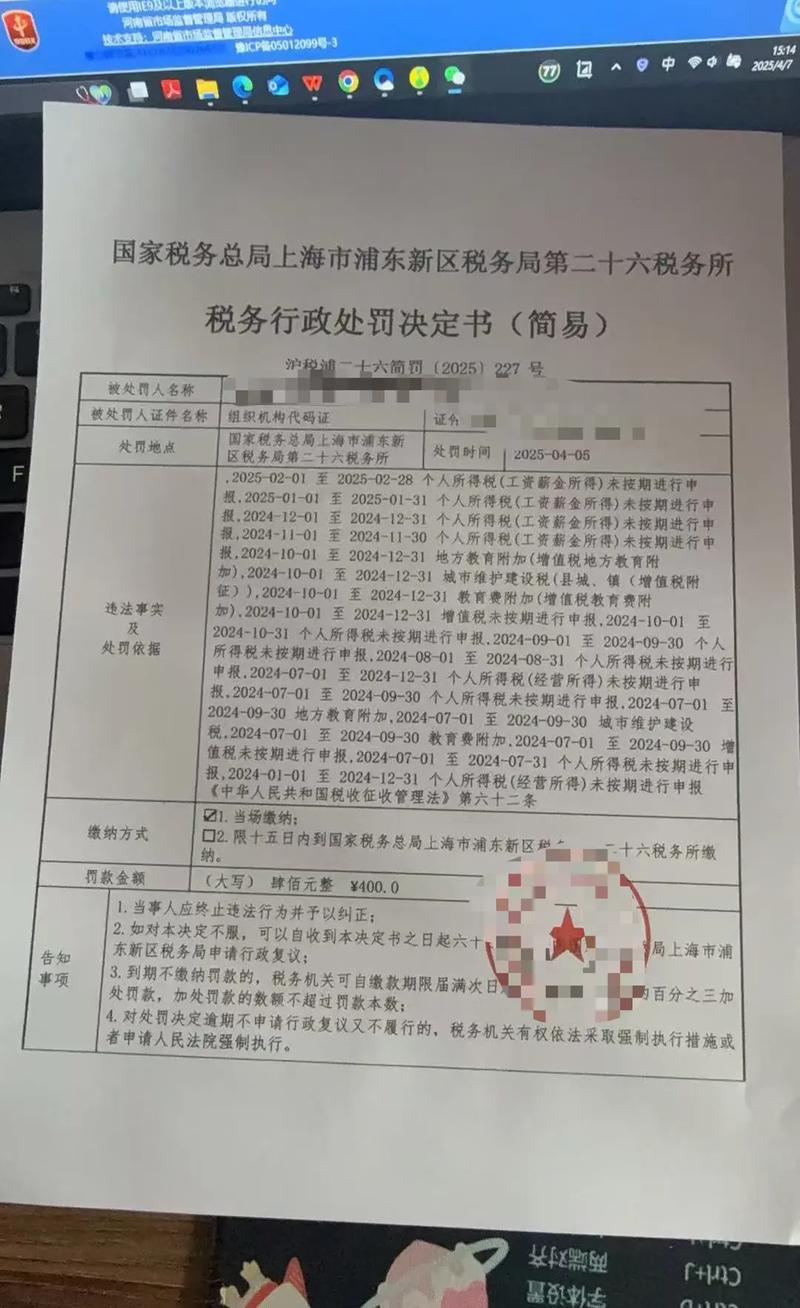

按固定金额罚款

适用于一些情节明确、后果轻微的违法行为。

- 适用情形:

- 未按规定期限办理纳税申报。

- 未按规定开具、使用、取得发票。

- 未按规定安装、使用税控装置。

- 示例:根据《中华人民共和国发票管理办法》,对于未按规定开具发票的行为,可以处以1万元以下的罚款。

按比例或倍数罚款

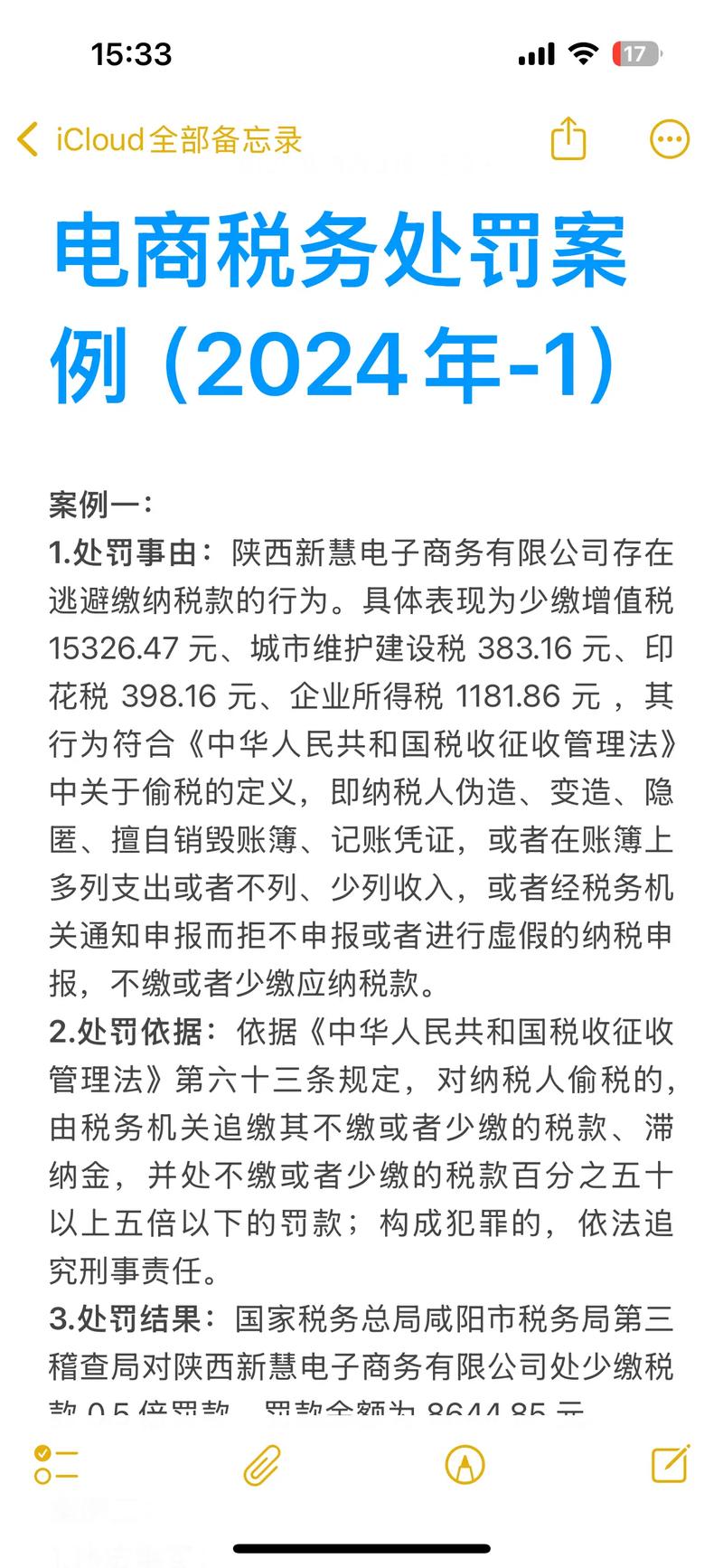

这是税务罚款中最核心、最严厉的部分,主要针对偷税、骗税、抗税等严重侵蚀税基的行为。

-

适用情形:偷税

- 定义:纳税人通过伪造、变造、隐匿、擅自销毁账簿、记账凭证,在账簿上多列支出或者不列、少列收入,或者经税务机关通知申报而拒不申报,或者进行虚假的纳税申报等手段,不缴或者少缴应纳税款的行为。

- 处罚标准:对纳税人偷税的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款。

- 滞纳金:从滞纳税款之日起,按日加收万分之五(0.05%)的滞纳金。

-

适用情形:逃避追缴欠税

- 定义:纳税人欠缴应纳税款,采取转移或者隐匿财产的手段,致使税务机关无法追缴欠款的行为。

- 处罚标准:由税务机关追缴欠缴的税款、滞纳金,并处欠缴税款百分之五十以上五倍以下的罚款。

-

适用情形:骗取出口退税

- 定义:以假报出口等欺骗手段,骗取国家出口退税款的行为。

- 处罚标准:由税务机关追缴其骗取的退税款,并处骗取税款一倍以上五倍以下的罚款,如果构成犯罪,还将追究刑事责任。

-

适用情形:抗税

- 定义:以暴力、威胁方法拒不缴纳税款的行为。

- 处罚标准:由税务机关追缴其拒缴的税款、滞纳金,并处拒缴税款一倍以上五倍以下的罚款,抗税是性质最恶劣的税收违法行为,构成犯罪的,必须追究刑事责任。

按定额罚款

适用于违反税务登记、账簿凭证管理等基础性税收管理规定的行为。

- 适用情形:

- 未按规定办理税务登记、变更或注销登记。

- 未按规定设置、保管账簿或保管记账凭证和有关资料。

- 未按规定将财务、会计制度或财务、会计处理办法报送税务机关备查。

- 处罚标准:通常处以2000元以下的罚款;情节严重的,处以2000元以上1万元以下的罚款。

没收违法所得和非法财物

这是针对违法行为所获得的收益或用于违法的工具进行收缴。

- 适用情形:

- 非法印制、转借、倒卖、变造或者伪造完税凭证。

- 为纳税人、扣缴义务人非法提供银行账户、发票、证明或者其他方便,导致未缴、少缴税款。

- 从事生产、经营的纳税人、扣缴义务人有税收违法行为,拒不接受税务机关处理的,税务机关可以收缴其发票或者停止向其发售发票。

- 处罚标准:没收通过违法行为获得的全部收入和财物。

停止出口退税权

这是一种资格罚,专门针对骗取出口退税的违法行为。

- 适用情形:骗取国家出口退税款。

- 处罚标准:在骗税行为未构成犯罪的情况下,税务机关可以停止其出口退税权,如果构成犯罪,法院在判决时会直接决定是否停止出口退税权。

收缴或停止发售发票

这也是一种资格罚,主要针对严重违反发票管理规定或存在重大税收风险的纳税人。

- 适用情形:

- 纳税人有税收违法行为,经税务机关责令限期改正而逾期不改正。

- 存在虚开发票等重大税收违法失信行为。

- 处罚标准:税务机关可以收缴其已经领用的发票,或者决定在一定期限内或永久性地停止向其发售发票。

法律、行政法规规定的其他行政处罚

这是一个兜底条款,为未来可能出现的新的处罚方式留有余地,对于从事生产、经营的纳税人有税收违法行为,拒不接受税务机关处理的,税务机关可以通知出境管理机关阻止其出境,这是一种较为严厉的行政强制措施,常被看作是广义上的行政处罚。

处罚的加重与减轻情节

税务机关在实施处罚时,会综合考虑以下因素:

-

从重情节:

- 违法情节恶劣,造成严重后果。

- 同一性质违法行为屡教不改。

- 阻挠、抗拒税务机关执法。

- 在共同违法中起主要作用。

-

从轻或减轻情节:

- 主动消除或减轻违法行为危害后果。

- 受他人胁迫、诱骗实施违法行为。

- 主动供述税务机关尚未掌握的违法行为。

- 配合税务机关查处违法行为有立功表现。

- 首违不罚:对于首次发生且危害后果轻微,并及时改正的,可以不予行政处罚,这是近年来税收执法“柔性化”和“人性化”的重要体现。

总结表格

| 处罚类型 |

主要适用情形 |

处罚标准 |

性质 |

| 警告 |

情节轻微的初次违法 |

书面谴责 |

教育性 |

| 罚款 (固定) |

未按规定申报、使用发票 |

1万元以下等 |

经济制裁 |

| 罚款 (比例/倍数) |

偷税、欠税、骗税、抗税 |

税款50%-5倍 |

核心、严厉的经济制裁 |

| 罚款 (定额) |

未按规定办理登记、设置账簿 |

2000元以下;情节严重2000-1万元 |

经济制裁 |

| 没收违法所得/财物 |

非法印制、转卖发票等 |

收缴全部非法所得和财物 |

财产制裁 |

| 停止出口退税权 |

骗取出口退税 |

停止其出口退税资格 |

资格罚 |

| 收缴/停止发售发票 |

严重违反发票管理规定、拒不改正 |

收缴或停止发票供应 |

资格罚 |

| 阻止出境 |

拒不缴纳税款且情节严重 |

通知出境管理机关 |

强制措施 |

重要提示:如果税务违法行为达到了刑事立案标准(偷税数额巨大且占应纳税额10%以上),将不再由税务机关进行行政处罚,而是由公安机关立案侦查,由人民法院追究其刑事责任(如逃税罪、抗税罪、骗取出口退税罪等),面临的将是罚金、拘役甚至有期徒刑等更严厉的法律制裁。