核心概念区分

我们要明确三个基本概念:

-

行政收费 (Administrative Charges/Fees)

- 性质:指国家机关、事业单位等在履行或代行政府职能过程中,向特定对象收取的非税财政收入,它不是基于市场交易,而是基于行政管理或公共服务。

- 目的:通常是为了弥补特定行政成本、提供特定服务、或管理特定行为。

- 举例:

- 证照费:工商营业执照费、护照办理费。

- 登记费:婚姻登记费、不动产登记费。

- 考试考务费:公务员考试报名费、职业资格考试费。

- 罚没收入:交通违章罚款(虽然常被归为罚没,但性质上也是一种行政收费)。

- 关键点:收费主体是政府或其授权机构,收费依据是法律法规,具有强制性。

-

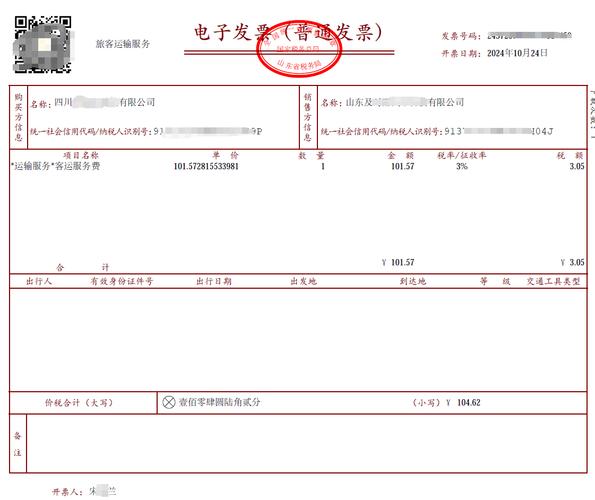

票据 (Invoice/Receipt)

- 性质:是收付款双方之间发生经济活动时的法定会计凭证,它是证明资金往来、经济业务发生和完成的法律文件。

- 分类:

- 税务发票:由税务机关监制,主要用于企业或个体工商户等市场主体之间发生经营行为时开具,是企业所得税、增值税等税种的扣除凭证。

- 财政票据:由财政部门监制,主要用于非税收入的收缴,如行政事业性收费、政府性基金、罚没收入等。行政收费开具的就是财政票据。

- 关键点:票据是资金流动的“身份证”,决定了这笔钱如何进行会计处理和税务处理。

-

税务 (Taxation)

- 性质:国家为了实现其职能,凭借政治权力,按照法律规定,强制、无偿地参与社会产品分配的一种形式,税务的核心是税收。

- 与行政收费的区别:

- 目的不同:税收是为了满足国家一般公共支出;行政收费是为了弥补特定成本或提供特定服务。

- 性质不同:税收具有无偿性(国家不直接返还);行政收费通常对应着政府提供的服务或管理,具有一定的对价性。

- 管理不同:税收由税务机关统一征管;行政收费则由各执收单位按规定收取,上缴国库或财政专户。

- 关键点:税务处理的核心是判断一笔收入是否属于应税收入,以及需要缴纳哪些税。

三者之间的关系:行政收费 → 票据 → 税务

这三者的关系可以看作是一个完整的业务链条:

行政收费是源头(发生了什么)

- 某政府部门(如市场监督管理局)向企业收取了“营业执照工本费”,这是一笔行政收费。

票据是凭证(如何记录)

- 该政府部门不能开具增值税发票,因为这不是经营行为,它必须开具财政票据(如“非税收入一般缴款书”或“行政事业性收费票据”)。

- 企业(缴费方)收到这张财政票据,就可以将其作为合法的成本费用凭证,进行账务处理。

税务是结果(如何纳税)

这是最关键也最容易混淆的一步,需要从收费方(政府部门)和缴费方(企业/个人)两个角度来看:

A. 对收费方(政府部门)的税务处理

政府部门作为行政执收单位,其收取的行政收费收入属于财政性资金,其税务处理非常特殊:

B. 对缴费方(企业/个人)的税务处理

企业或个人作为缴费方,收到财政票据后,主要影响的是自身的税务处理:

-

企业所得税(对企业而言):

- 可以税前扣除,企业支付的行政收费,只要取得了合法有效的财政票据,并且与企业的生产经营活动相关,就可以作为“管理费用”等科目,在计算企业所得税时进行税前扣除。

- 没有发票不能扣除,这是企业财务和税务合规的核心要求,没有合规的财政票据,这笔费用在税务上是不被认可的,需要进行纳税调增。

-

增值税(对企业而言):

- 不涉及进项税抵扣,因为行政收费开具的是财政票据,而不是增值税专用发票,所以企业支付的这笔费用不能取得增值税专用发票,自然也就不存在进项税额抵扣的问题。

- 例外情况:极少数情况下,如果收费项目被明确界定为“经营服务性收费”且可以开具增值税发票,则企业可以按规定抵扣,但绝大多数行政收费都不属于此列。

-

个人所得税(对个人而言):

- 通常情况下,个人支付的个人证照费、考试费等行政收费,属于个人消费,与取得工资薪金等所得无关,因此不涉及个人所得税问题。

- 例外情况:如果单位(雇主)统一为员工支付了与工作相关的、应由个人承担的职业资格认证费等,这部分费用如果超过了规定的标准,可能会被视为员工的个人收入,并入当月工资薪金计算缴纳个人所得税。

总结与常见误区

| 项目 |

行政收费 |

票据 |

税务 |

| 核心性质 |

政府非税收入 |

会计/税务凭证 |

国家财政收入 |

| 收费方 |

政府、事业单位等 |

开票方(收费方) |

纳税人(收费方或缴费方) |

| 收费方税务 |

通常不征增值税、企业所得税 |

使用财政票据 |

收入为财政资金,不按企业纳税 |

| 缴费方税务 |

可作为成本费用 |

取得财政票据作为扣除凭证 |

企业:可税前扣除,不能抵扣进项税;个人:通常不涉及个税 |

常见误区

-

行政收费要开增值税发票。

- 错误,行政收费开具的是财政票据,不是增值税发票,强行开具增值税发票属于违法行为。

-

企业支付行政收费没有发票就不能入账。

- 正确,企业需要的是合法的凭证,对于行政收费,这个合法凭证就是财政票据,而不是发票,没有财政票据,费用不能在企业所得税前扣除。

-

政府部门的收费收入要交税。

- 通常错误,政府部门的行政收费收入是财政资金,其管理和使用遵循财政法规,不按《企业所得税法》和《增值税法》纳税,这就像一个家庭的“公共基金”,不是家庭成员的个人收入,不需要单独报税。

-

所有政府收钱的行为都是“税”。

- 错误,必须区分“税”和“费”。“税”是无偿的、普遍的;“费”通常是有对价(服务或管理)、特定的,你买车要交“车辆购置税”(税),但上牌照要交“牌照工本费”(费)。

希望这个详细的解释能帮助您彻底理解行政收费、票据和税务之间的关系。