为通用性税务筹划思路和案例分析,不构成正式的税务建议,具体操作前,务必咨询专业的税务师、律师和会计师,结合公司的具体情况进行分析和决策,任何违反税法的行为都将面临严重的法律风险。

股权转让涉及的主要税种

在进行筹划之前,首先要明确股权转让会产生哪些税负,这主要取决于转让方(股东)和被转让方(公司)的性质。

对于转让方(股东)

-

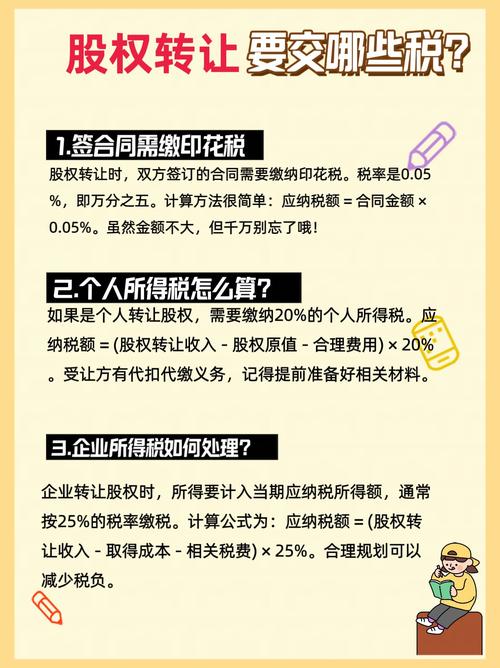

个人所得税

- 纳税人:个人股东(包括自然人、合伙企业的自然人合伙人等)。

- 计税依据:转让收入 - 股权原值 - 合理税费。

- 税率:20%。

- 关键点:这是个人股东转让股权最主要的税负,筹划的核心在于“降低转让收入”和“提高股权原值”。

-

企业所得税

- 纳税人:企业股东(如有限公司、合伙企业、法人等)。

- 计税依据:转让收入 - 股权投资成本 - 相关税费。

- 税率:一般企业为 25%,符合条件的小微企业、高新技术企业等有优惠税率。

- 关键点:与企业其他业务利润合并计算缴纳企业所得税。

对于被转让的公司(目标公司)

在某些特定交易结构下,目标公司也可能产生税务成本。

- 企业所得税/个人所得税

- 场景:如果交易不是转让股权,而是转让公司的主要资产(如不动产、知识产权等)。

- 原因:转让资产被视为公司资产的清算或出售,公司需要就资产转让所得缴纳企业所得税(或个人所得税,如果是个体工商户等)。

- 影响:这会直接导致公司层面产生税负,可能影响交易价格和买方的意愿。

核心税务筹划思路与策略

利用“合理商业目的”原则,进行交易结构重组

这是最常用也最有效的方法,核心思想是将一次性的高额股权转让,分解为多次、多步骤的交易,从而适用不同的税收政策或延迟纳税义务。

案例:先分红,再转让

- 背景:A公司持有B公司100%股权,B公司账上有大量未分配利润(1000万元),A公司计划以3000万元的价格转让B公司股权。

- 未筹划的税负:

- 股权转让所得 = 3000万 - A公司原始投资成本(假设为1000万) = 2000万元。

- A公司(假设为企业股东)需缴纳企业所得税:2000万 * 25% = 500万元。

- 筹划方案:

- 利润分配:在股权转让前,B公司召开股东会,决议将1000万元未分配利润全部分配给A公司。

- 转让股权:A公司再以2000万元的价格转让B公司股权。

- 筹划后的税负:

- 分红环节:符合条件的居民企业之间的股息、红利等权益性投资收益免征企业所得税,A公司收到1000万分红,税负为0。

- 股权转让环节:股权转让所得 = 2000万 - 1000万(原始投资) = 1000万元。

- A公司需缴纳企业所得税:1000万 * 25% = 250万元。

- 筹划效果:节税 500万 - 250万 = 250万元。

注意:此方法需要满足“符合条件的居民企业”等法定条件,且需要有董事会/股东会决议等合法文件支撑。

利用“特殊性税务处理”(递延纳税)

这是针对企业重组的一项高级税收优惠政策,适用于符合特定条件的股权收购、资产收购等。

- 适用条件(核心):

- 具有合理商业目的。

- 交易中,股权支付金额不低于交易总额的 85%。

- 交易各方涉及的股权或资产比例达到规定标准。

- 税务效果:

- 转让方(收购企业)取得被收购方股权的计税基础,以被收购股权的原有计税基础确定。

- 被收购方(转让企业)暂不确认资产的转让所得或损失。

- 就是实现了税款的“递延”,在未来的某个时点(如再次转让该股权时)才需要纳税。

- 案例:

- A公司(收购方)发行自身股份,作价8500万元,收购B公司股东(C公司)持有的B公司85%的股权,另外用现金支付1500万元,交易总额1亿元,股权支付比例85%。

- 如果符合特殊性税务处理条件,C公司可以暂不确认这8500万元股权对应的转让所得,其计税基础保持不变,未来C公司再转让A公司的股票时,才就这部分所得缴税。

- 优势:极大地缓解了交易当期的现金流压力,适合大型并购重组。

选择有利的转让时机和定价

- 转让时机:

- 弥补亏损:如果目标公司存在累计未弥补的亏损,可以在股权转让前,通过合法经营(如增加利润)来弥补亏损,因为亏损会降低公司净资产,从而降低股权的公允价值,间接降低转让收入。

- 政策窗口期:关注地方政府为吸引投资而出台的税收返还、财政补贴等优惠政策,选择在政策红利期内进行交易。

- 转让定价:

- 公允价值原则:转让价格必须公允,税务机关有权对明显偏低且无正当理由的转让价格进行核定。

- 定价策略:可以通过引入专业的评估机构,出具一份详尽的资产评估报告,作为定价的依据,合理的定价是筹划的基础,而不是随意做低价格。

利用区域性税收优惠政策

- 地点选择:一些特定的区域(如某些经济开发区、自贸区、西部大开发地区等)对符合条件的企业有税收返还、减免等政策。

- 操作模式:可以在这些地区设立一个“持股平台”(如有限合伙企业),由该平台持有目标公司的股权,未来转让目标公司股权时,产生的收益由该持股平台缴纳税收,如果该平台能享受当地的税收返还政策,可以有效降低整体税负。

- 风险提示:此方法必须确保“业务实质”与“注册地”一致,警惕被税务机关认定为“滥用税收优惠”而面临纳税调整的风险。

变“股权转让”为“资产转让”的考量(高风险)

这是一个非常规且风险极高的策略,仅在特定情况下由专业团队评估后才能考虑。

- 适用场景:目标公司的主要价值在于其持有的不动产,且该不动产的增值空间巨大,而公司的其他资产(如应收账款、存货等)价值很低或存在潜在负债。

- 逻辑:直接转让股权,买方将继承公司的一切风险(包括潜在负债),如果将公司的主要资产(不动产)出售给买方,同时清算公司,可以剥离风险。

- 税务比较:

- 转让股权:主要税负在股东层面(企业所得税/个税),公司层面无税。

- 转让资产:主要税负在公司层面(企业所得税/个税),股东层面收到清算款后,就剩余所得缴税。

- 决策点:需要精确计算两种模式下,股东层面和公司层面的总税负,选择税负更低的一种。

- 巨大风险:

- 资产转让税负高:公司层面需要就资产增值缴纳高额税款。

- 交易结构复杂:涉及资产评估、合同签订、过户等多个环节。

- 被稽查风险:税务机关对此类交易审查非常严格,容易认定为“避税行为”。

筹划的基本流程

- 尽职调查:全面了解目标公司的财务状况、资产结构、负债情况、历史沿革、关联交易等,找出潜在的税务风险点和筹划空间。

- 明确目标:明确交易各方的核心诉求(如卖方希望税后收益最大化,买方希望成本最低等)。

- 方案设计:基于尽职调查结果,设计多种可行的交易结构方案,并进行详细的税务模拟测算。

- 风险评估:对每个方案进行法律和税务风险评估,确保其合法合规,并能经受住未来税务机关的审查。

- 专业咨询:与律师、税务师、会计师等专业人士充分沟通,最终确定最优方案。

- 落地执行:按照确定的方案,准备和签署相关法律文件,办理工商变更、税务申报等手续,并做好完整的档案留存,以备税务机关检查。

重要风险提示

- 合法性是底线:任何筹划都必须在法律框架内进行,偷税、漏税、虚开发票等行为是绝对禁止的,将面临补税、滞纳金、罚款甚至刑事责任。

- 反避税规则:税务机关有权对不符合“合理商业目的”的安排进行纳税调整,不要为了节税而节税,商业实质是关键。

- 动态政策:税收政策是不断变化的,今天的优惠政策明天可能就调整了,必须保持对政策的敏感度。

- 沟通与备案:对于复杂的交易,特别是涉及特殊性税务处理的,主动与主管税务机关进行事前沟通和备案,是规避风险的有效途径。

股权转让税务筹划是一门艺术,更是一门科学,它要求决策者具备全局观,在法律、商业和税务之间找到最佳平衡点,成功的关键在于提前规划、专业团队支持、并坚守合法合规的底线。