项目基金是一种专门为投资于特定项目而设立的金融工具,它的核心思想是“一个项目,一个基金”,通过将项目风险与基金发起人(通常是母公司或投资机构)的其他资产进行隔离,来吸引外部投资,从而为项目提供充足的资金支持。

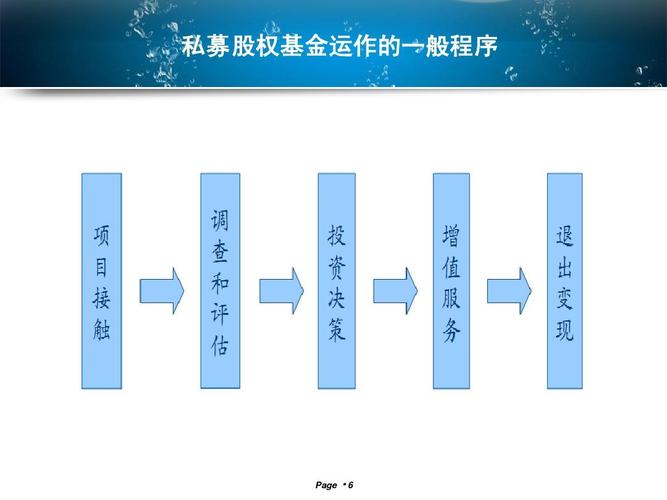

其运作模式可以清晰地分为“募、投、管、退”四个核心环节,并辅以贯穿始终的“风险管理”。

基金设立与资金募集

这是项目基金的起点,核心是“找钱”。

-

基金发起与架构设计

- 发起人: 通常是项目的母公司、大型企业集团、专业的投资机构或政府引导基金,他们拥有优质的项目资源,但缺乏足够的自有资金。

- 法律架构: 为了实现风险隔离,项目基金通常会采用有限合伙企业的形式。

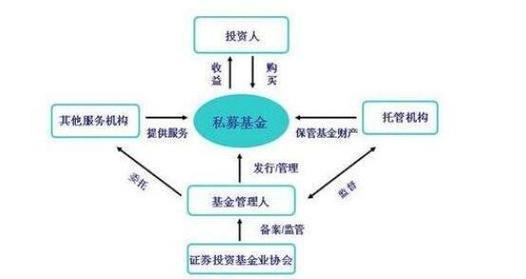

- 普通合伙人: 通常由项目发起人或其关联的投资管理公司担任,负责基金的管理、投资决策和日常运营,并对基金债务承担无限连带责任,这是GP的核心价值所在——专业能力和信用背书。

- 有限合伙人: 是资金的提供者,包括高净值个人、家族办公室、其他企业、保险资金、养老金等,LP以出资额为限,享受收益,并承担有限责任,不参与基金的具体管理。

-

资金募集

- GP会向潜在的LPs发布基金招募说明书,详细阐述:

- 投资项目: 具体是哪个项目,项目背景、市场前景。

- 投资规模: 基金计划募集的总金额(如10亿元人民币)。

- 投资策略: 投资方向、阶段、地域等。

- 预期回报: 目标内部收益率、预期退出方式和回报倍数。

- GP团队: 介绍管理团队的专业背景和过往业绩。

- 费用结构: 管理费、业绩报酬等。

- 通过路演、一对一沟通等方式,说服LPs出资,资金募集完成后,基金正式成立。

项目投资与管理

这是项目基金的核心环节,核心是“花钱和管事”。

-

尽职调查

在LPs出资前,GP会对项目进行详尽的尽职调查,以验证其商业模式的可行性、技术先进性、市场潜力、财务状况、法律风险等,这是投资决策的关键依据。

-

投资决策与执行

- 基金设立后,GP根据既定策略,将募集到的资金投入到目标项目中。

- 出资方式: 通常以股权投资为主,有时也会采用“股权+债权”或夹层投资等混合方式。

- 投后管理: GP并非投完钱就撒手不管,他们会深度介入项目管理,包括:

- 战略指导: 帮助项目公司制定发展战略。

- 资源对接: 利用GP的资源和网络,为项目引入人才、客户、供应商等。

- 监控运营: 定期审查项目公司的财务报表、经营状况,确保其按计划发展。

- 董事会席位: 通常会向项目公司派驻董事,参与重大决策。

风险管理

风险管理贯穿于基金运作的全过程,是保障基金安全的关键。

-

风险隔离

这是项目基金最重要的风险控制手段,通过设立独立的有限合伙基金,项目自身的经营风险、财务风险不会直接传导给基金发起人(GP的其他资产)和LPs,即使项目失败,LPs的最大损失也仅限于其出资额。

-

分散投资

虽然是“项目基金”,但有时一个基金会同时投资于几个关联项目或同一产业链上的不同项目,以分散单一项目失败的风险。

-

结构化设计

在基金内部,可以设置不同层级的份额(如优先级和劣后级),劣后级份额通常由GP或项目发起人自己认购,承担更高风险,以换取更高收益;优先级份额由稳健型LP认购,风险较低,收益也相对固定,这种结构能吸引不同风险偏好的投资者。

-

投后监控与预警

建立完善的投后监控体系,对项目的关键绩效指标进行跟踪,一旦发现偏离,立即启动预警机制并采取干预措施。

退出与收益分配

这是项目基金的终点,核心是“赚钱和分钱”,LPs投资的目的就是为了获得回报,因此一个清晰的退出机制至关重要。

-

退出方式

- 首次公开募股: 最理想、回报最高的退出方式,项目公司成功上市后,GP可以在二级市场卖出所持股票,实现退出。

- 并购: 将项目公司出售给另一家更大的公司或产业巨头,这是最常见的退出方式,交易确定性较高。

- 管理层回购: 在投资协议中约定,若项目达到一定业绩指标,原股东或管理层有权按约定价格回购GP的股权。

- 股权转让: GP将持有的项目股权直接卖给其他投资者。

- 项目清算: 如果项目失败,通过清算公司资产来偿还债务,剩余资产按出资比例分配,这是最不希望的退出方式。

-

收益分配

- 退出成功后,GP会按照合伙协议约定的“瀑布式分配”原则进行收益分配,典型的顺序是:

- 返还本金: 首先将退出资金按出资比例返还给所有LPs,让他们拿回自己的钱。

- 分配优先回报: 在返还本金后,向LPs支付一个约定的、优先于GP收益的回报率(如8%的年化收益率,即“优先回报”)。

- 分配 carried interest (业绩分成): 在LPs获得优先回报后,剩余利润的20%(行业惯例)作为业绩报酬分配给GP,这被称为“Carried Interest”,即“carry”,这是GP最主要的激励来源。

- 剩余利润分配: 剩下的80%利润,由所有LPs(包括GP以其LP身份出资的部分)按出资比例进行分配。

举例说明:一家新能源汽车公司建新工厂

- 设立基金: 某新能源汽车巨头(母公司A)计划投资50亿元建设一座超级工厂,但自有资金不足,A公司作为GP,发起设立“XX新能源汽车产业基金有限合伙”。

- 募集资金: GP向多家机构LPs(如社保基金、保险公司、其他车企)成功募集50亿元资金。

- 投资管理: 基金将50亿元注入新成立的“超级工厂有限公司”,母公司A的GP团队派驻管理团队,帮助工厂选址、招聘核心技术人员、对接上游电池供应商。

- 风险控制: 基金独立于母公司A的其他资产运营,工厂的经营风险不会影响到A公司的其他业务。

- 退出与分配:

项目基金的运作模式是一种高度结构化、专业化的投融资工具,它通过“有限合伙”的法律架构实现了风险隔离,通过“募、投、管、退”的专业化流程实现了资本的保值增值,并通过“瀑布式分配”机制有效激励了GP的管理积极性,这种模式尤其适合资本密集型、高风险、高回报的重大项目融资,是现代金融体系中不可或缺的一部分。