当然可以!挑选股票型基金是一个系统性的工程,需要结合自身的财务状况、风险偏好和对市场的理解,下面我将为你提供一个从入门到精通的全面挑选指南,分为“四步走”和“避坑指南”两大部分。

第一步:自我评估——明确你的需求

在挑选任何基金之前,最重要的一步是了解你自己,这决定了你适合什么样的基金,以及你能承受多大的波动。

-

投资目标:

- 你为什么投资?是为了养老、子女教育、买房首付,还是单纯的财富增值?

- 目标越清晰,投资期限越明确。 养老投资可能长达20-30年,而买房首付可能只有5年。

-

投资期限:

- 这笔钱你打算投多久?

- 短期(1-3年): 建议不要选择高风险的股票型基金,市场波动可能让你在需要用钱时遭遇亏损。

- 中期(3-7年): 可以配置一部分股票型基金,但要注意风险分散。

- 长期(7年以上): 非常适合投资股票型基金,时间可以熨平短期市场波动,分享经济增长的长期红利。

-

风险承受能力:

- 你能接受多大的亏损?看到基金下跌20%,你是会恐慌性抛售,还是能淡定持有甚至加仓?

- 保守型: 建议减少股票型基金的配置比例。

- 稳健型: 可以选择平衡混合型基金或偏股混合型基金。

- 激进型: 可以大胆配置高仓位的股票型基金,甚至行业主题基金。

第二步:基金筛选——从海量基金中“淘金”

完成自我评估后,就可以开始筛选基金了,这里我们重点关注以下几个核心指标:

看基金类型:明确你的“武器”

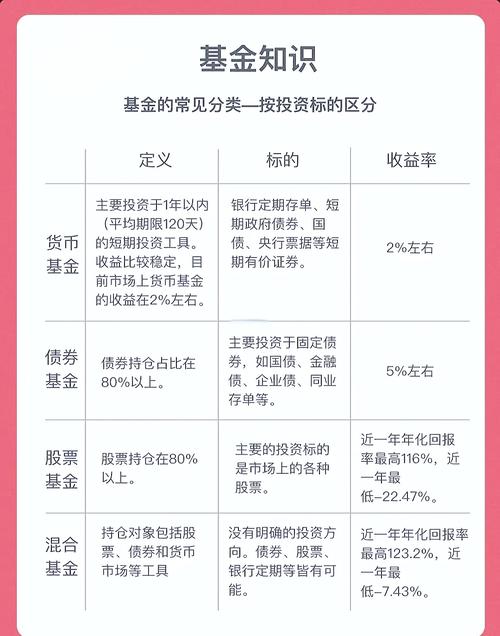

股票型基金根据投资策略和范围,主要分为几类:

- 普通股票型基金: 股票仓位通常在80%-95%以上,高风险高收益,是分享股市红利的主力。

- 指数型基金:

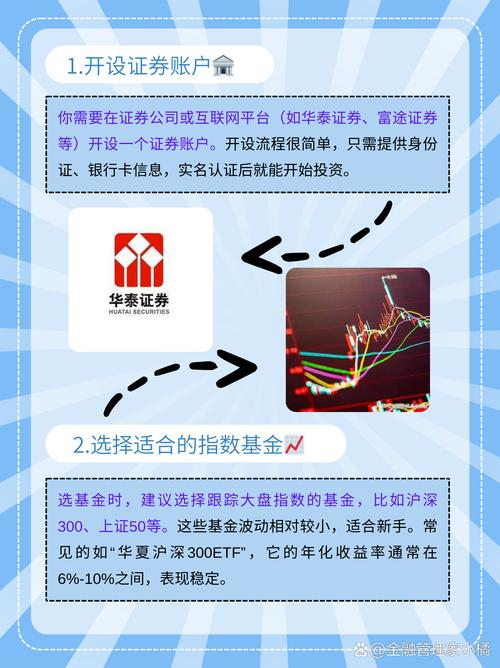

- 被动指数基金: 完全复制某个指数(如沪深300、中证500、科创50)的成分股和权重,优点是费率低、透明度高、能获得市场平均收益(Beta收益),适合不想费心研究个股、追求市场平均回报的投资者。

- 增强指数基金: 在跟踪指数的基础上,通过主动管理力争获得超越指数的收益(Alpha收益),风险和收益都介于被动指数和主动基金之间。

- 主动管理型基金: 由基金经理主动选股、择时,目标是追求超越市场的收益,对基金经理的能力要求极高。

- 行业/主题型基金: 专门投资于某个特定行业(如消费、医药、科技、新能源)或主题(如碳中和、人工智能)。高风险高波动,需要对行业有深刻理解,适合作为卫星配置。

新手建议: 从宽基指数基金(如沪深300指数基金)或长期业绩优秀的主动管理型基金入手。

看基金经理:基金的“灵魂人物”

对于主动管理型基金,基金经理是成败的关键。

- 从业经验: 是否经历过牛熊市的考验?经验丰富的基金经理更懂得如何应对市场极端情况,建议选择从业年限5年以上,且经历过至少一轮完整牛熊周期的基金经理。

- 投资理念: 基金经理的投资策略是什么?是价值投资、成长投资,还是趋势投资?这个理念是否清晰、稳定,并且与你的认知相符?

- 历史业绩:

- 长期主义: 不要只看近3个月或1年的排名,要看3年、5年甚至更长期的业绩,短期排名具有很大的偶然性。

- 业绩稳定性: 观察基金在牛市、熊市、震荡市中的表现,一个好的基金应该能在不同市场环境下都保持相对稳健的业绩,而不是大起大落。

- 业绩比较基准: 基金的业绩是否跑赢了它的比较基准(如沪深300指数)?持续跑赢基准是优秀主动基金的标志。

看基金公司:基金的“大后方”

一个强大的基金公司能为基金经理提供良好的投研支持、风险控制和运营保障。

- 整体实力: 公司的规模、品牌、投研团队实力如何?

- 历史业绩: 观察该公司旗下所有基金的整体表现,是“一枝独秀”还是“百花齐放”?一个优秀的公司通常会持续产出好产品。

- 稳定性: 公司的核心投研人员是否稳定?频繁的人员变动不利于投资策略的延续。

看基金规模:适中的规模为佳

- 规模过小(如低于2亿元): 有可能面临清盘风险,而且规模太小,基金经理难以进行有效的大额投资,策略施展不开。

- 规模过大(如超过百亿): 对于一些灵活策略的基金来说,船大难掉头,可能会影响其操作的灵活性和超额收益的获取。

- 建议范围: 对于主动管理型基金,10亿-50亿的规模通常是比较理想的区间,既有足够的研究资源,又保持了灵活性。

看历史回撤:衡量风险的“标尺”

回撤是指基金净值从最高点回落到最低点的幅度,它代表了你可能面临的最大亏损。

- 关注最大回撤: 查看基金在历史上(尤其是熊市中)的最大回撤是多少,问问自己,这个回撤幅度你是否能承受?

- 比较同类基金: 将基金的回撤与同类基金和其业绩基准进行比较,在同等收益水平下,回撤越小越好。

看费率:投资中的“摩擦成本”

基金的费用会直接侵蚀你的投资收益。

- 主要费用:

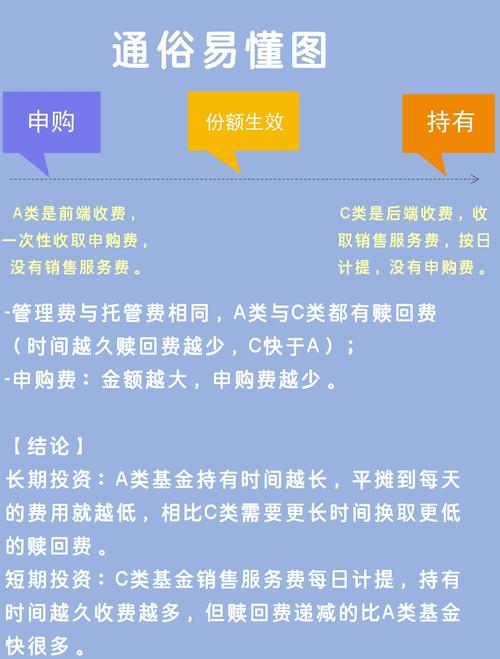

- 申购费/认购费: 买入时一次性收取,很多平台有折扣。

- 管理费: 按年收取,每天从基金资产中计提,主动基金通常高于指数基金。

- 托管费: 也是按年收取,费率较低。

- 销售服务费(C类份额): 通常没有申购费,但按年收取销售服务费,适合短期持有。

- 选择建议: 在其他条件相当的情况下,优先选择费率更低的基金,对于长期投资者,A类份额(有申购费)通常更划算;对于不确定持有期的投资者,C类份额(无申购费)更灵活。

第三步:组合构建——不要把鸡蛋放在一个篮子里

即使你挑到了一只“完美”的基金,也不建议把所有资金都投入其中,科学的资产配置和基金组合至关重要。

-

核心-卫星策略:

- 核心部分(60%-70%): 选择1-2只业绩长期稳健、风格宽泛的基金(如沪深300指数基金、大盘蓝筹主动基金)作为你投资组合的“压舱石”,追求长期稳定的收益。

- 卫星部分(30%-40%): 选择1-2只你看好、风险较高的基金(如行业主题基金、中小盘成长基金)作为“增强”部分,博取更高的超额收益。

-

风格分散:

- 同时配置价值型和成长型基金,价值型基金通常波动较小,成长型基金弹性更大,当市场风格切换时,可以起到平滑组合波动的作用。

-

行业分散:

尽量避免将卫星部分都集中在同一个行业,比如同时重仓新能源和科技,可以分散到消费、医药、制造等不同行业。

第四步:后续管理——动态调整

买入基金不代表一劳永逸。

- 定期审视: 每半年或一年,回顾一下你的基金组合和当初的投资逻辑,检查基金经理是否更换、投资策略是否漂移、业绩是否持续优秀。

- 长期持有,但不“躺平”: 对于优质的核心基金,要坚定长期持有,但如果基金的基本面发生了根本性恶化(如基金经理离职、策略失效、业绩持续大幅跑输同类),也要有“壮士断腕”的勇气。

- 避免追涨杀跌: 这是投资者最大的敌人,不要因为市场短期大涨而冲动买入,也不要因为市场短期下跌而恐慌卖出,坚持自己的投资纪律。

避坑指南:新手最容易犯的5个错误

- 只看短期排名: 被最近3个月或1年的“冠军基金”吸引,这些基金往往是押注某个热门行业,风险极高,持续性差。

- 频繁买卖: 把基金当股票炒,追热点、换基金,不仅增加了交易成本,还容易错过真正的长期机会。

- 盲目跟风“网红基金经理”: 基金经理是人不是神,过往业绩不代表未来,要理解其投资逻辑,而不是简单地崇拜名字。

- 忽视风险: 只看到基金上涨时的收益,却没有认真研究过它的历史回撤,在市场下跌时无法承受,被迫在低位卖出。

- “把所有钱都投在最好的那只基金上”: 这是对“分散投资”原则的误解,再好的基金也有波动,组合的意义就是分散风险,提高长期持有的成功率。

一个简化的挑选流程

- 明确自己: 我要投多少钱?投多久?能承受多大风险?

- 确定类型: 新手建议从宽基指数基金或大型基金公司的明星主动基金开始。

- 筛选工具: 使用天天基金、支付宝、且慢等基金平台,按照以下条件筛选:

- 成立时间: 5年以上

- 基金经理: 从业5年以上,稳定

- 基金规模: 2亿-100亿之间

- 历史业绩: 近3年、5年年化收益和最大回撤,跑赢同类和基准

- 基金公司: 大型、口碑好

- 深入研究: 挑选出2-3只备选基金,仔细阅读它们的招募说明书和季报,了解基金经理的投资策略和市场观点。

- 构建组合: 采用“核心-卫星”策略,分配好资金,开始投资。

- 长期持有: 保持耐心,定期审视,坚持定投(如果采用),享受复利带来的回报。

希望这份详细的指南能帮助你迈出挑选股票型基金的第一步!投资是一场马拉松,耐心和纪律比一时的聪明才智更重要。