当然可以,银行不仅可以投资基金,而且是金融市场中最重要、最活跃的基金投资者之一。

银行参与基金投资,通常是从机构投资者的角度出发,其目的和方式与普通个人投资者有很大不同,银行的角色是“用别人的钱”和“自己的钱”去进行专业化的投资管理。

下面我们从几个方面来详细解释银行是如何投资基金的:

银行为什么要投资基金?(投资动机)

银行投资基金,主要是为了实现以下几个目标:

-

资产管理与增值:

- 银行自有资金: 银行作为企业,有大量的资本公积、未分配利润等自有资金需要保值增值,通过投资于不同风险收益特征的基金(如债券基金、股票基金、FOF等),可以获得比传统存款或债券更高的回报。

- 理财资金: 这是银行最重要的角色之一,银行发行理财产品(现在多为净值型产品),募集来的客户资金需要投资于不同的资产来“赚取”收益,以支付给客户预期的收益并赚取管理费,基金是银行理财资金配置的核心标的之一。

-

流动性管理:

银行需要时刻保持充足的现金和流动性资产来应对储户的提款和贷款需求,货币市场基金因其高安全性、高流动性的特点,是银行管理短期头寸、存放闲置资金的理想工具,银行可以随时申购和赎回货币基金,相当于一个“类现金”管理工具。

-

资产配置与风险分散:

基金本身就是一个分散投资的工具,银行通过投资于不同类型的基金(如国内股票基金、海外QDII基金、商品基金、REITs等),可以有效分散投资组合的风险,优化资产配置,实现“不把所有鸡蛋放在一个篮子里”。

-

满足监管要求:

金融监管机构(如中国的国家金融监督管理总局NFRA)会要求银行持有一定比例的高流动性资产(如国债、高等级信用债、货币基金等),以防范流动性风险,投资于合规的基金是满足这些监管指标的重要手段。

-

客户服务与产品创新:

银行可以将其投资的基金作为代销产品,提供给自己的客户,这不仅丰富了银行的“货架”,满足了客户多元化的投资需求,还能赚取销售佣金和管理费,增强客户粘性。

银行是如何投资基金的?(投资渠道和方式)

银行主要通过以下两种方式投资基金:

-

作为基金投资者(买方):

- 用自有资金投资: 银行的投资部门会运用银行的资本金直接在二级市场上购买基金份额。

- 用理财资金投资: 银行的资产管理子公司(如招银理财、工银理财等)会将理财产品募集来的资金,通过专门的FOF(基金中基金)或MOM(管理人的管理人)模式,或者直接投资于一篮子优秀的基金,构建理财产品的投资组合。

- 通过特殊目的载体投资: 有时银行会设立专门的资产管理计划或信托计划,再由这些计划去投资基金。

-

作为基金销售渠道(卖方):

- 这是普通客户最熟悉的方式,银行利用其遍布全国的网点、庞大的客户基础和线上App,作为基金代销机构,销售其他基金公司(如易方达、华夏、南方等)发行的基金产品。

- 客户在银行App或网点购买的基金,其交易对手是基金公司,银行只是提供了一个交易平台并从中赚取服务费。

银行主要投资哪些类型的基金?

根据其投资目标和风险偏好,银行会选择不同类型的基金:

- 货币市场基金: 首选,用于流动性管理。

- 债券基金: 尤其是中高等级的信用债基金和利率债基金,是银行理财和自营资金配置的“压舱石”,追求稳健收益。

- FOF/MOM基金: 银行理财资金倾向于通过这种方式投资,因为FOF/MOF本身就是专业机构挑选其他基金的基金,可以进一步分散风险,让更专业的基金管理人去管理。

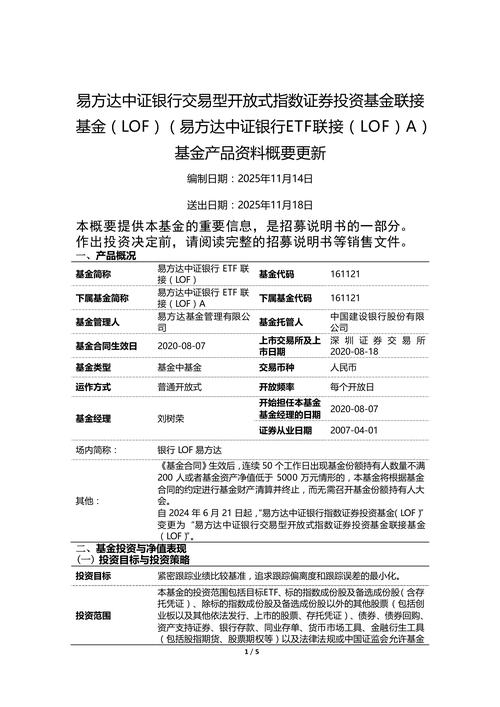

- 指数基金: 对于需要跟踪特定市场(如中证800、沪深300)或行业表现的配置需求,指数基金是成本较低、透明度高的工具。

- QDII基金: 用于进行全球化资产配置,分散单一市场的风险。

银行不仅是基金市场的超级参与者,也是基金市场的重要“卖水人”。

- 对内,它是基金最大的机构投资者之一,运用自有资金和理财资金进行专业化的投资管理,以实现盈利、流动性和风险控制的目标。

- 对外,它是连接基金公司和亿万普通投资者的最重要桥梁,通过其强大的销售网络,让基金投资变得触手可及。

下次你通过手机银行购买基金时,要明白,你购买的产品背后,可能就有银行自己的资金在进行同样的投资,只不过银行的投资规模和策略要复杂和专业得多。