化妆品需交增值税、消费税,若为企业还需交企业所得税等,具体依经营情况和

一般纳税人:适用税率为13%,应纳税额=当期销项税额-当期进项税额,销项税额是指销售化妆品时向购买方收取的增值税额,进项税额是化妆品公司采购原材料、生产设备、外购服务等时取得的增值税专用发票上注明的税额。

小规模纳税人:适用征收率3%,应纳税额=销售额×征收率。

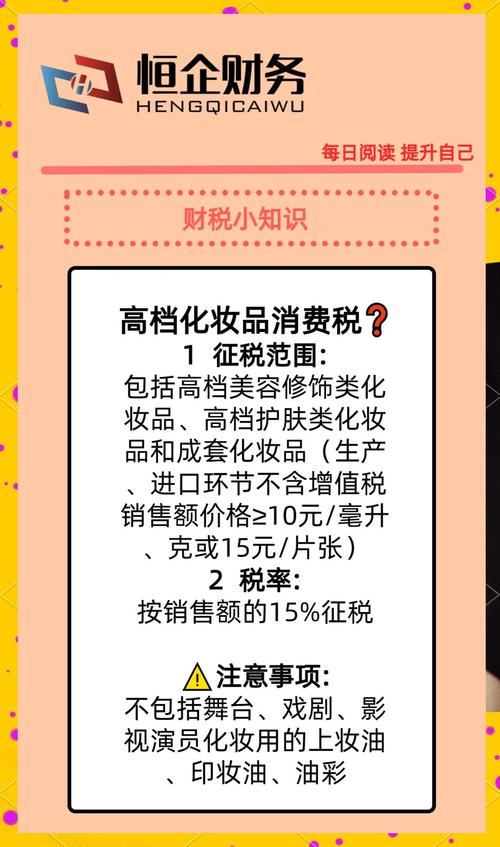

征税范围:并非所有化妆品都需缴纳消费税,仅高档化妆品需要缴纳消费税,高档化妆品是指生产(进口)环节销售(完税)价格(不含增值税)在10元/毫升(克)或15元/片(张)及以上的美容、修饰类化妆品和护肤类化妆品。

税率:高档化妆品消费税税率为15%。

征税环节:包括生产、委托加工和进口环节,在销售环节一般不再重复征收消费税,但如果是视同销售等特殊情况,可能需要根据具体情形确定是否涉及消费税。

计税依据:以纳税人实际缴纳的增值税、消费税税额为计税依据。

税率:根据地区不同有所差异,市区为7%,县城、镇为5%,其他地区为1%。

计税依据:同样以纳税人实际缴纳的增值税、消费税税额为计税依据。

征收率:一般为3%。

计税依据:以实际缴纳的增值税、消费税税额为计税依据。

征收率:通常为2%。

一般规定:如果销售化妆品的企业是企业制,需要缴纳企业所得税,一般企业所得税税率为25%,符合条件的小型微利企业等可能有优惠税率。

计算方法:应纳税所得额=收入总额-不征税收入-免税收入-各项扣除-允许弥补的以前年度亏损,应纳税额=应纳税所得额×税率。

个体工商户:如果销售化妆品的是个体工商户,其经营所得需要缴纳个人所得税,按照个体工商户的生产、经营所得,适用5%-35%的超额累进税率。

个人独资企业:投资人从企业取得的收入,可能需要按照“经营所得”缴纳个人所得税,税率同个体工商户。

以下是相关问题与解答栏目:

问题1:如果销售化妆品的企业同时涉及生产和批发业务,在税收上有哪些需要注意的地方?

解答:如果企业同时有生产和销售业务,在生产环节要注意高档化妆品消费税的准确计算和申报,确保符合消费税的征税范围和税率规定,在批发环节,对于一般纳税人要正确核算增值税的销项税额和进项税额,同时关注是否存在视同销售等特殊情况可能涉及的消费税,对于所有业务,都要准确记录成本、费用等,以便正确计算企业所得税的应纳税所得额,还需按时足额缴纳城市维护建设税、教育费附加和地方教育附加等税费。

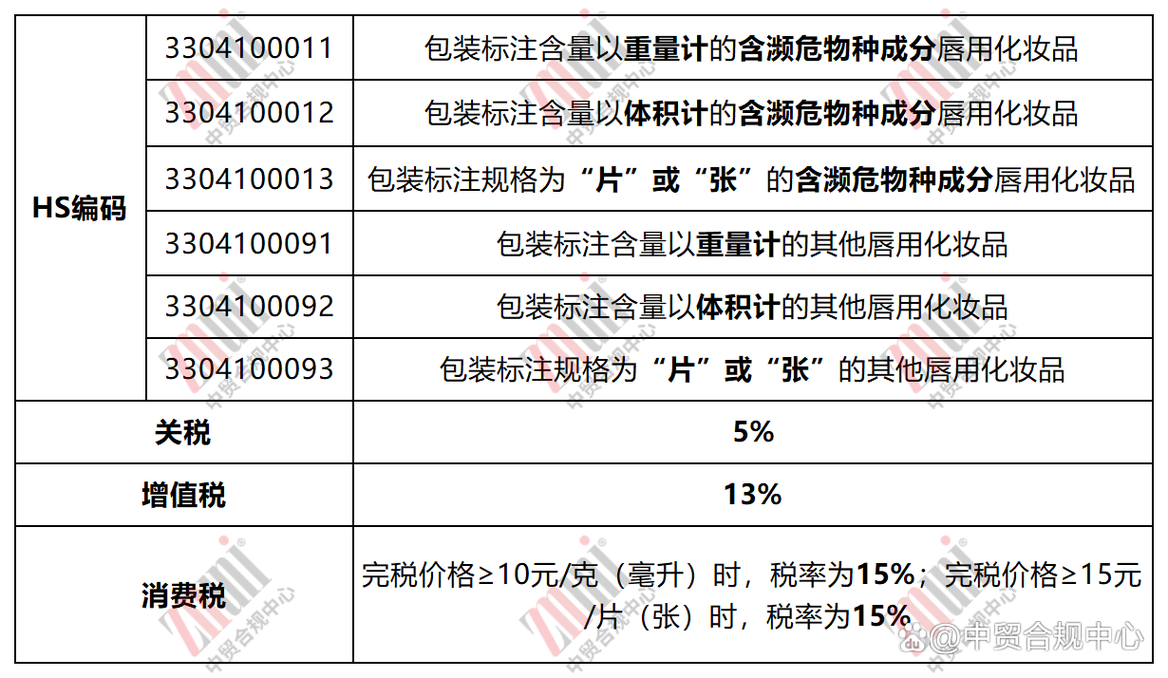

问题2:销售进口化妆品在税收方面有什么特别的规定吗?

解答:销售进口化妆品时,在进口环节,除了要缴纳关税外,还需缴纳消费税(如果是高档化妆品)和增值税,进口环节的增值税和消费税组成计税价格计算,组成计税价格 =(关税完税价格 + 关税)÷(1 消费税比例税率),在后续的销售环节,销售企业如果是一般纳税人,按照正常的增值税销项税额计算;如果是小规模纳税人,按照征收率计算增值税。